2016年06月 匠よりお知らせ

会社設立後の社会保険・労働保険(労災・雇用保険)の加入手続き(義務や必要書類)≪p13≫ (16/06/16)

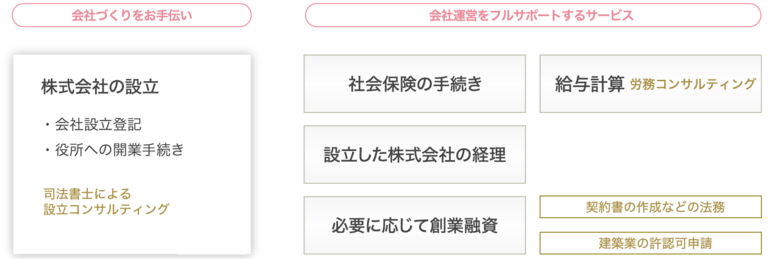

匠税理士事務所では品川区や目黒区、世田谷区など東京都23区を中心に会社設立や創業融資などの起業支援に力を入れている会計事務所です。

会社設立をご検討中の方が、税金と同じ位気にされる事項として社会保険の加入がございます。

会社設立後に人を雇用すると、社会保険や雇用保険への加入が必要になってきます。

そこで今回は、社会保険や雇用保険への加入義務や各保険の必要書類とその提出先についてまとめました。

会社設立後の社会保険・労働保険(労災・雇用保険)の加入

そもそも社会保険とは何なのか

社会保険とは、「健康保険」「厚生年金保険」「介護保険」「労災保険」「雇用保険」の5つの制度で構成される保障制度です。

実務では、「健康保険」「厚生年金保険」「介護保険」を社会保険

「労災保険」「雇用保険」を労働保険といいます。

1・・病気やケガをしたときの医療保険である健康保険

2・・介護が必要な時に介護サービスを受けられる介護保険

3・・老後の年金制度である厚生年金保険

4・・労働者が仕事(業務)や通勤が原因で負傷したときの労災保険

5・・労働者が失業した場合や育児・介護のために休業したときの雇用保険です。

社会保険の加入については、加入の義務がある「強制適用事業所」とそれ以外の事業所があります。

「強制適用事業所」に該当する場合は、被保険者となる従業員を必ず社会保険に加入させなければなりません。

(注)強制適用事業所→被保険者1人以上の法人事業所、または常時5人以上を雇用している個人事業所です。

社会保険 会社設立後に社会保険事務所へ提出する書類

社会保険の保険料はどのように計算されるのか?

社会保険の保険料は、最初は給与に各種手当、通勤費、昼食費などを含めた標準報酬月額に一定の保険料率をかけて計算します。

その後は、毎年4、5、6月の3カ月の報酬の平均をベースに決定されます。

なお、保険料は会社と従業員が2分の1ずつ負担します。

会社設立後の社会保険の加入手続き

健康保険と厚生年金保険は、社会保険事務所で手続きをします。

法人であれば従業員の人数にかかわらず強制適用です。

したがって、会社設立後は必ず社会保険への加入手続きが必要になります。

①健康保険・厚生年金保険 新規適用届

・・・資格取得日から原則5日以内に持参もしくは郵送で提出します。

②健康保険・厚生年金保険 被保険者資格取得届

→事実発生から5日以内

正社員は必ず社会保険に加入します。

パートタイマーは一日の労働時間と1カ月の労働日数が、おおむね社員の3/4を超で加入義務があります。

加入する役員や従業員の氏名等を記載するこの届出書には基礎年金番号が必要で、年金手帳で確認します。

年金手帳を紛失している場合には紛失届を提出して再発行の手続きもしましょう。

③健康保険被扶養者(異動)届

→従業員に家族がいる場合は②とともに5日以内に提出する。

添付書類、提示する書類は各ケースや社会保険事務所によって多少異なります。

社会保険上の被扶養者として認められる家族や親族は、被保険者とその配偶者の第3親等まで、

もしくは事実婚など同一生計の事実がある人です。

被保険者の直系の父母・祖父母・曾祖父母・兄弟姉妹・配偶者・子・孫は、

被保険者の収入によって生計維持していれば、同居しているかどうかは問われません。

75歳以上の高齢者は「後期高齢者医療制度」の被保険者となり、社会保険の扶養対象とはなりません。

これらの要件を満たし、かつ1年間の収入が130万円未満の者です。

④国民年金第3号被保険者資格取得届

厚生年金に加入している役員や従業員の配偶者で20歳以上60歳未満の者が被扶養者となる場合、

その配偶者は国民年金第3号被保険者とよばれ、

国民年金の保険料を納めなくてよいことになっています。

この期間は保険料を納付したものとして将来の年金受給額が計算されます。

国民年金第3号被保険者となるためには、上記③に加え、

国民年金第3号被保険者資格取得届を提出しなければなりません。

④保険料口座振替依頼書

思わぬ納付漏れを防いだり、

納付手続きの手間を省いたりするために口座振替が便利です。

ただし資金繰りに不安があるときは、この申出書を提出せず、

当面は納付書による現金納付をしてもかまいません。

会社設立後の社会保険の加入における上記①②には、登記事項証明書の原本や、

出勤簿またはタイムカード、賃金台帳、年金手帳、

役員報酬決定の臨時株主総会議事録のコピー(役員が加入する場合)等の添付書類が必要となります。

添付書類は管轄の年金事務所によって多少異なるので、提出する前に確認をとるとよいでしょう。

≪その他注意点≫

・社会保険料率はひんぱんに(毎年9月)に改定されます。

・40歳以上65歳未満の従業員には介護保険料が加算されます。

・社会保険に加入していないと、将来従業員から本来うけられたはずの社会保険の給付を会社が支払うよう損害賠償請求されるリスクがあります。

労働保険(労災保険や雇用保険)の加入手続き

労働保険とは、労災保険や雇用保険を総称したもので、 労働者の保護及び雇用の安定を図ることを目的とした、国が運営する社会保険制度の1つです。

労働者(パートタイマー、アルバイト含む)を一人でも雇用していれば、 業種・規模の如何を問わず労働保険の適用事業となり成立手続が義務付けられています。

そのため、スタッフを雇う場合には、事業主は、労働保険(労災保険や雇用保険)の成立手続を行い、労働保険料を納付しなければなりません。

労災加入 会社設立後に労働基準監督署へ提出する書類

労働者が仕事(業務)や通勤が原因で負傷した場合、また、病気になった場合や不幸にもお亡くなりになった場合に、被災労働者やご遺族を保護するための給付等を行う機能を果たす保険です。

労災保険は、原則として 一人でも労働者を使用する事業は、業種の規模の如何を問わず、すべてに適用されます。

なお、労災保険における労働者とは、「職業の種類を問わず、事業に使用される者で、賃金を支払われる者」をいい、 労働者であればアルバイトやパートタイマー等の雇用形態は関係ありません。

会社設立をして従業員を雇ったら、労災保険についての届出書を所轄の労働基準監督署へ提出します。

労災保険は、正社員のほか、パートタイマー、アルバイト、外国人労働者、 従業員と同様に業務に従事する一定の役員が対象となります。

労災保険は従業員の賃金と業種に応じて保険料を計算し、労災保険料は全額会社負担です。

①保険関係成立届

・・・保険関係成立日から原則10日以内

②労働保険概算保険料申告書

・・・保険関係成立日から原則50日以内に届出て保険料を納付

雇用保険 ハローワークに提出する書類

雇用保険は、労働者が失業した場合や育児・介護のために休業した場合、また、自ら教育訓練を受けた場合に、生活・雇用の安定と就職の促進を図るための給付等を行っています。

雇用保険は労災保険とともに、原則的に加入が義務付けられています。

雇用保険の対象者は労災保険の対象と少し異なり、以下の人は対象となりません。

・ 週20時間未満労働の人

・ 4カ月以内の期間を予定して働く人

・ 昼間の学生(アルバイト)

・ 臨時内職的に雇用される人

保険料は、事業内容によって区分されており、会社と従業員が一定の比率で負担します。

① 雇用保険適用事業所設置届

・・・保険関係成立日から原則10以内

② 雇用保険被保険者資格取得届

・・・被保険者となった日の属する月の翌月10日まで

匠税理士事務所の社会保険・雇用保険加入手続サービス

匠税理士事務所では、社会保険・労働保険を専門とする専属の社会保険労務士が、労働保険(労災保険や雇用保険)に関する加入手続きの代行を承っております。

社会保険・雇用保険加入手続は、初回の加入のための手続きと、毎年の申告手続きが必要です。

お客様に出来る限り、本業に集中して頂けるように労働保険(労災保険や雇用保険)の加入手続きや、毎年の申告手続きの代行をを全て代行させて頂きます。

また給与計算手続きの代行も承っておりますので、お気軽にご相談下さい。

就業規則など各種規定の作成サービス

・労使間でのルールとなる会社の就業規則を作成し、

労使トラブルにならないようにしたい。

・会社の規模が大きくなってきたので、就業規則を作成しなければならない。

このような理由で就業規則作成をご検討の会社様は、就業規則作成も承っております。

◇トップページ

品川区の税理士は匠税理士事務所TOPへ

【税理士・社会保険労務士の対応地域:世田谷区や目黒区、品川区など東京都23区全域】

◇専門家の詳細

自由が丘の税理士 匠税理士事務所の提携先一覧

お客様満足を高めるため、随時提携先の充実をし、お客様のご要望に即した最適な専門家が担当します。

2016年06月 匠よりお知らせ

遺産分割協議と相続税の申告 (16/06/10)

匠税理士事務所TOP >サービス個人>相続税申告・相続対策の税理士事務所>遺産分割協議と相続税の申告

相続税や相続対策についてのお役立ち情報

第6回 遺産分割協議と相続税の申告

第7回 相続税の税率と税額計算の仕組み

第1~5回はこちら 相続税バックナンバー1-5

第11回~15回はこちら 相続税バックナンバー11-15

相続税支援サービスはこちら 世田谷区や目黒区,品川区での相続税申告・相続対策サービス

遺産分割とは、被相続人(亡くなった人)が持っていた財産を

各相続人(被相続人の財産上の地位を引き継ぐ人)に分ける手続きをいいます。

遺産分割のやり方としては、

大きく指定分割、協議分割、審判分割の3種類があります。

遺産分割のやり方と相続税の対策

(1)指定分割

指定分割は、被相続人が遺言書でその分割内容等を指定し、それに従って分割する方法です。

(2)協議分割

協議分割とは、相続人全員で遺産の分割について協議をし、

相続人全員の合意により遺産分割する方法です。

この場合、相続人のうち1人でも、

遺産分割協議に参加しない者がいる場合には遺産分割協議は成立しません。

なお、相続人のなかに未成年者がいる場合には、

その未成年者について家庭裁判所で特別代理人の選任を受けなければならない場合があります。

この場合、特別代理人が、その未成年者に代わって遺産の分割協議を行います。

(3)審判分割

(2)の方法で協議が成立しない場合には、

家庭裁判所の審判により分割します。

期限までに分割できなかったときは、

民法に規定する相続分で相続財産を取得したものとして相続税の申告をすることになります。

出来る限り、相続人同士が円満でいることで、

全体の税額が少なくなるような分割が可能になります。

ただ、実際にこれまで家を束ねていた方に相続が発生すると兄弟同士が不仲になって、

意見がまとまらなかったりすることもよくあります。

このようなことにならないように、

生前にしっかりとした話し合いを行って、

大まかな方向性を決めておくことが重要です。

遺産分割の具体的な方法について

(1)現物分割

現物分割とは、遺産そのものを分割する方法です。

(例)子Aは自宅建物と自宅敷地を相続、子Bは預貯金を相続といった方法です。

(2)代償分割

代償分割とは、遺産の分割に当たって

共同相続人などのうちの1人又は数人に相続財産を現物で取得させ、

その現物を取得した人が、

他の共同相続人などに対して債務を負担する(自分の財産を渡す)方法です。

現物分割が難しい場合に行われる方法です。

(例)子Cは5000万円の自宅建物をを相続し、子Cから子Dに現金2500万円を渡す

→子C、子Dともに実質2500万円ずつ財産を取得するといった方法です。

(3)換価分割

遺産を売却した上で、その売却代金を分割する方法です。

世田谷区や目黒区、品川区を中心とする匠税理士事務所

匠税理士事務所では、世田谷区や目黒区、品川区を中心に相続税や事業承継を支援しております。

相続税の申告だけではなく、提携先と連携することで、相続に伴う登記や生前のコンサルティングサービスも承っております。

世田谷区や目黒区、品川区の相続税・事業承継支援サービス

匠税理士事務所の事務所概要や所属スタッフ、提携している会計士や司法書士などにつきましては、

こちらよりご確認を頂けましたら幸いです。

記事についてはお知らせの免責事項をご確認下さい。

最終更新日:平成28年6月10日

相続税以外のサービスラインや、経営お役立ち情報、セミナー情報はこちら。

世田谷区 税理士 の匠税理士事務所HPへ

2016年06月 匠よりお知らせ

法人化すると赤字の繰越期間が長くなる! (16/06/03)

起業と黒字戦略の匠税理士事務所 > サービス個人>法人化・法人成りの支援>法人化と赤字の繰越期

法人化についてのお役立ち情報

業種別編 建設業や建築業の個人から法人化・法人成りは匠税理士事務所

第10回 法人化・法人成りによる開業廃業にはどんな届出が必要か

【 → 個人事業を会社にする法人化のメリットやデメリットとは 】全回 法人化バックナンバー

法人化のサービスの詳細は、法人化・法人成り支援サービス よりご覧いただけます。

個人事業において1年間の事業活動で赤字・損失(純損失)を出した場合、

その純損失は翌年以後3年間繰り越すことができます。

一方、法人がその事業年度で、税務上の損失(欠損金)を計上した場合には、

翌年以後9年間繰り越すことができます。

法人の赤字の繰越期間は、平成27年度税制改正により

平成29年4月1日以後に開始する事業年度において生じる欠損金の繰越期間は10年に延長されます。

このように個人と法人では、赤字の繰越期間が大きく異なります。

個人事業と法人の欠損金(赤字)の繰越控除制度の活用

繰越欠損金制度とは、税務上の赤字(欠損金)が出た場合に、

翌期以降の所得金額の計算上損金の額に算入できる制度です。

法人は継続して事業を営んでいることを前提としているため、

利益が生じた事業年度についてだけ課税する原則を貫くと、税負担が過重となることを考慮して設けられているものです。

多額の赤字となった場合、

個人事業では繰り越せる期間が3年間という短い期間のため

過去の損失のすべてを控除できない可能性もありますが、

法人の場合は損失を控除しきれないリスクは、かなり少なくなると思われます。

このように長期的な事業展開が予測できる事業で、

当面赤字が続くがしばらくすると黒字転換することが見込まれる場合には、

法人化を行い、赤字を会社に計上するのもの戦略の一つかもしれません。

赤字・欠損金の繰越のためには何が必要か?

欠損金の繰越控除をするためには、『 青色申告の承認申請書 』を所定の期間までに提出して、青色申告の承認を受ける必要があります。

欠損金額が生じた事業年度において青色申告書である確定申告書を提出していれば、

その後の事業年度について提出した確定申告書が白色申告書であっても繰越控除の規程が適用されます。

中小企業と大企業の繰越欠損金(赤字)の扱いの違い

法人の繰越欠損金の損金算入は、資本金1億円以下の一般的な中小法人の場合は、

繰越欠損金の範囲内であれば100%控除することができますが、

資本金1億円超の会社などの場合には控除限度額があります。

<税改正に伴う補足情報>

資本金1億円以下 ・・ 9年(※1)間の課税所得から控除できる

資本金1億円超・・・・・9年(※1)間の課税所得から控除できる課税所得の80%(※2)

(※1)平成29年4月1日以後に開始する事業年度については10年

(※2)平成27年4月1日~平成29年3月31日に開始する事業年度については65%

平成29年4月1日以後に開始する事業年度については50%

匠税理士事務所の法人化支援サービス

匠税理士事務所では、世田谷区や目黒区、品川区など東京都23区を中心に

法人化・法人なりをご検討中のお客さまに向けて、

法人化・法人なりのメリット・デメリットをご説明差し上げたり、

会社設立をする際のポイントなどのコンサルティングサービスをご提供しております。

税理士による法人化・法人なりのサービスの詳細

【1】世田谷区や目黒区、品川区など東京都での法人化支援 の詳細はこちら

法人化や法人成りをした後のサービスは、下記のリンクよりご覧ください。

補足:法人化・法人成りでは上記の他にもいくつかの長所・短所がありますが、説明の都合上省略させて頂いておりますことをご了承下さい。

記事についてはお知らせの免責事項をご確認下さい。

最終更新日:平成28年6月3日

< 税理士による対応地域:世田谷や目黒、品川など東京都全域 >

世田谷区の税理士なら匠税理士事務所へ