BSやPLなど会社の決算書や財務諸表の読み方や見方の解説

匠税理士事務所へご訪問ありがとうございます。

経営支援担当の税理士の水野です。

会社経営や、金融機関との打ち合わせで、

決算書の話題になることも多いと思います。

しかし、簿記は勉強してこなかったので、

何となく会計や経理にはアレルギーが・・・・

このような方も多いのではないでしょうか。

今回は経営セミナーで評判でしたテキストを基に

分かりやすく貸借対照表(BS)と損益計算書(PL)の読み方を記載します。

BSとは、会社の決算書・財務諸表のわかりやすい読み方や見方

---貸借対照表(BS)とは?--

まず、貸借対照表のBSは、Balance Sheetの略です。

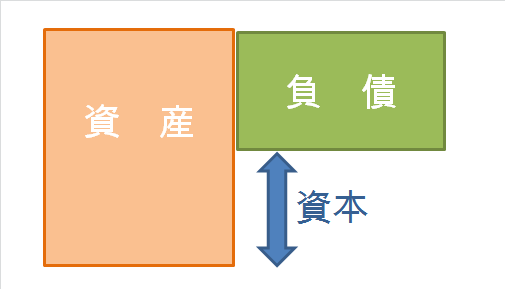

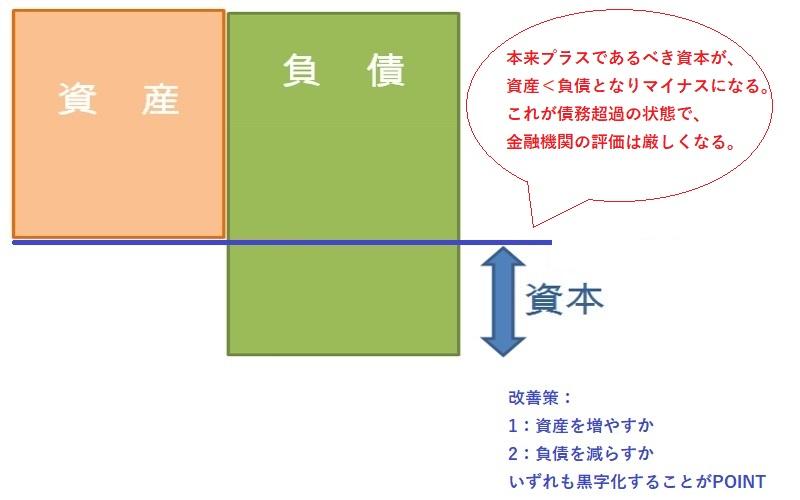

貸借対照表BSの目的は、会社の財産状態を明らかにすることです。貸借対照表BSの構成要素は、大きく分けて資産・負債・資本の3部で構成されます。

1 資産の部

現金や預金、得意先の売掛金(債権)などです。

イメージとして貯金や車や家などの会社がもっている財産と考えてみてください。

2 負債の部

借金や仕入先などへの買掛金などです。ようするに借金です。銀行からの借入以外にも、

クレジットカードや、つけ払のイメージです。

3 資本の部

会社設立の際に払い込んだ資本金に、これまで獲得した利益(損失)の累積を加味したものです。

要は 資産 - 負債 をひいた残り、つまり、会社の本当の財力です。

この資本の部は、銀行からの融資のときなど、

新規取引開始時の与信調査でみられます。

この資本の部が、プラスであることが望ましく、

この資本の部が、マイナスになってしまった状態が【 債務超過 】です。貸借対照表(BS)が債務超過になってしまった場合、

融資ではマイナスの評価になってしまいますので、

経営者はこの資本の部が債務超過になってないか

どうかに気を付ける必要があります。

そしてこの債務超過を解消する方法は、

大きく①利益を出すか、②増資かの二つになります。

中小企業で増資は、出資の資金確保が難しいので

現実的には利益を出し、しっかり会社に残しておく(内部留保)に努めるのが得策です。

また債務超過以外にも、貸借対照表(BS)の

資本の部では自己資本比率も重要です。

入札要件・融資要件などで確認されるため、

自己資本比率についてはしっかりと確認し、

自己資本比率を上げるために努力しましょう。

【 中小企業は自己資本比率30%が一般目安です。】

更に貸借対照表(BS)の資本の部は、上記の他にも繰越利益剰余金という重要な項目があります。

繰越利益剰余金は、過去利益や赤字の累積であり、

ここを読むことでその会社の財務的な力、つまり、その会社がこれまでどれだけの利益を

出してきた会社かどうかが分かります。

黒字の会社の貸借対照表(BS)は当然ですが、

繰越利益剰余金はプラスとなります。

しかし、これまでずっと赤字の会社の貸借対照表 (BS)繰越利益剰余金項目はマイナスとなります。

新規で取引する場合、この資本の部を読むとその会社状態や歴史が分かるというのはそのためです。

貸借対照表の読み方とBSを活用した財務分析

貸借対照表(BS)の分析では、その企業の安全性について読むことが可能になります。

【 貸借対照表分析で出来ること・出来ないこと 】

貸借対照表でできることは、

月末や決算など一時点における財産や借金の状態が分かることでしたが、

貸借対照表でできないことは、

月末や決算などの一時点の財産や借金の状態しか把握できない。こちらが弱点となります。次は損益状況を示す、損益計算書(PL)の読み方についての説明に移ります。

損益計算書(PL)とは、会社の決算書・財務諸表の読み方

---損益計算書とは?-------------

次に損益計算書・PLの読み方について記載します。

PLは、Profit and Loss statementの略です。

損益計算書・PLの最大の目的は、【 会社の経営成績(儲け)】を明らかにすること

そのため、会社が1年間でどれだけ利益を出したかを

各区分に分けて報告することになります。

損益計算書・PLの一般的な記載形式の説明

一般的に次の項目を上から下の順に記載します。

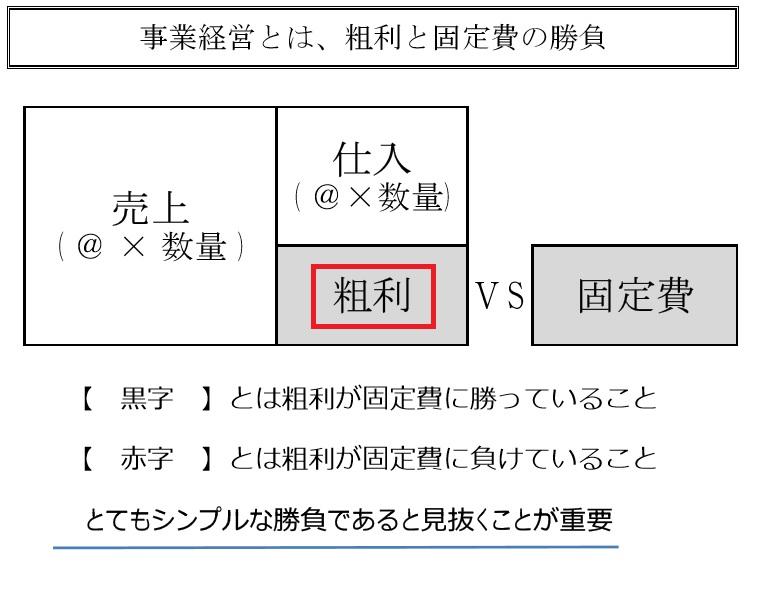

Ⅰ売上高・・・本業である事業活動で獲得した収入

Ⅱ売上原価・・材料仕入などの費用

【Ⅰ-Ⅱ = 売上総利益 (粗利益) 】

Ⅲ販売費及び一般管理費

売上を獲得するためにかかった原価以外費用

【Ⅰ-Ⅱ-Ⅲ = 営業利益 】

Ⅳ営業外収益・・本業以外で獲得した収益

Ⅴ営業外費用・・本業以外での活動でかかった費用

【Ⅰ-Ⅱ-Ⅲ+Ⅳ-Ⅴ = 経常利益 】

Ⅵ特別利益・・臨時かつ巨額に生じた収益

Ⅶ特別損失・・臨時かつ巨額に生じた費用損失

【 税引前当期純利益 】

法人税、住民税及び事業税額(つまり税金)

【 当期純利益 】(税金を差し引いた最終の利益)

~利益というような専門用語が沢山でてきますが

大きくまとめると以下のような性格です。

損益計算書(PL)の売上総利益(粗利益)とは、

売上から原価(仕入)を除いた利益です。

売上総利益が多ければ多いほど、仕入に付加価値を付けて売上をあげていることになります。

営業利益 *2

営業利益 *2

営業利益とは、売上総利益から人件費や家賃などの

会社を維持するのに必要な経費を除いた利益です。

本業で幾ら利益を出しているか示していますので、

金融機関はこの営業利益を重点的に見ます。

赤字が続いているような会社は、営業利益で黒字にする必要があります。

経常利益*3

経常利益*3

経常利益は、利息・配当金など本業以外の収入と

借入金への利息、保証料などの本業以外での費用を加味した利益をいいます。

税引前当期純利益*4

税引前当期純利益*4

税前利益は突発的な利益や損失を引いた利益です。

ここで税金の計算を行う利益です。

当期純利益*5

当期純利益*5

これで最後となります。沢山ありましたね。

当期純利益は、税金を除いた最終利益です。

上場をしている会社であったり、

第三者(取引先信用調査)に決算を開示のときは

ここを見ます。

損益計算書PLの利益はそれぞれ内容が違います。

損益計算書(PL)の読み方や中身を理解して、

数字に基づく経営から黒字経営を目指しましょう。

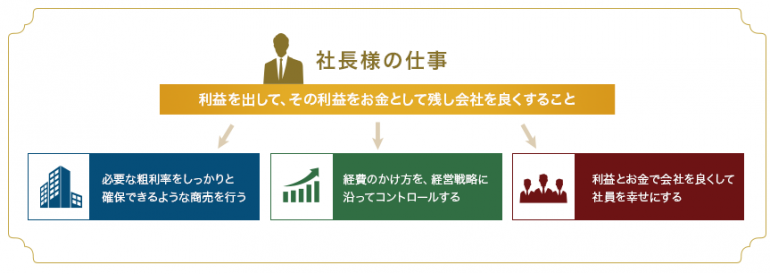

匠税理士事務所の経営支援サービス

弊所では会計の力を活用した経営支援に力を入れ

関与先黒字率100%を目指しております。

匠税理士事務所では、経営者が内製化や外注化を

検討される際に適切な判断ができるように数字を

交えた経営コンサルティングを行っております。

所属税理士やサービスライン全般は、

こちらからご確認をお願いします。

【→ 品川区の税理士は匠税理士事務所】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

担当税理士や提携専門家詳細につきましては、

こちらからご確認をお願いします。

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など

起業支援や法人化に力を入れております。

各サービスラインは以下でご確認下さい。

設備投資のための資金など創業融資はこちらから

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】

株式会社を設立して起業するなど

会社設立サービス・起業支援はこちらから

【 → 品川区の税理士による会社設立】

現役経営セミナー講師・税理士水野が執筆する

経営者のためのお役立ち情報はこちらから 【↓】

【→経営コンサルタント・税理士 水野の寄稿・原稿など執筆や記事のお役立ち情報館 】

執筆者・文責 税理士 水野智史

BSやPLなど会社の決算書や財務諸表の読み方や見方は2025年4月の内容で記載してます。

シェア又はフォローで応援をお願いします!!

#決算書

#貸借対照表

#損益計算書