税務調査とは何か、税務署が行う税務調査の対象会社や対象期間Z1

税務調査とは、税務署が会社などに税金の申告納付が、正に行われているか一定期間ごとにチェックすることですが、

この税務調査はどのような会社に対して行われるのでしょうか?

税務署が行う税務調査の実施割合はどの位なのか

皆様は、税務調査が【どの程度の割合】で行われているのかご存知でしょうか。

~国税庁ホームページによると~

国税庁ホームーページ引用

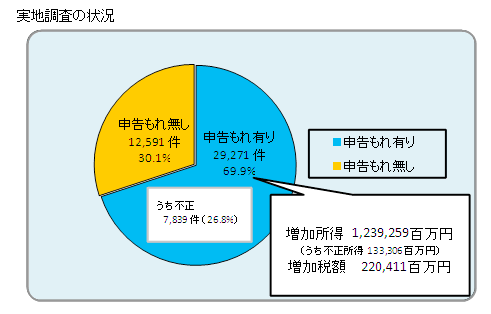

税務調査は、年間、これだけの件数が行われています。

そして、税務調査の結果

国税庁ホームーページ引用

これだけの割合で、申告漏れが発見されています。

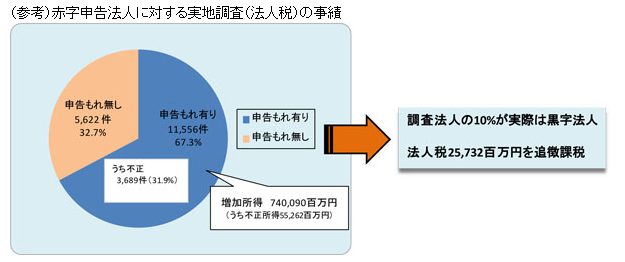

赤字の会社(法人)でも税務調査は行われます

私の会社は、

≪ 赤字なので関係ないでしょう。 ≫

と思われている方、ちょっと待ってください!

国税庁ホームーページ引用

赤字でもこれだけの割合で、

税務調査が行われています。

赤字企業の調査の結果

これだけの割合で、申告漏れが発見されています。

この数字を見て、

【7割弱も申告漏れがある 】 とびっくりされるかと思います。

税務署は何故7割もの申告漏れを発見しているのでしょうか?

それは、

≪ 何かある ≫可能性を秘めている会社に調査に来るからです。

それでは、調査先はどのように選定されるのでしょうか?

解説をしていきたいと思います。

税務調査の対象会社(法人)や対象期間はどうやって決まるのか?

・・税務調査の対象はどう決まるか?・・

税務署は、

税金の計算が正しいかどうかをチェックするために税務調査を行います。

実際には、

税金の計算が誤っているかどうか をチェックします。

つまり、

誤っている可能性がある会社を、探します。

ただ、調査官の人数にも限りがあり、

全ての会社に訪問して調査を行うことはできません。

そこで税務署内で、

税務調査の対象となる法人を選定する作業を行います。

税歴表という書類を作成して、

会社の申告書や決算書などから

<利益の状況>

<売上高や経費・原価の前年比>

<過去の調査実績>

<調査の指導事項>

<同業他社との比較>

その他にも日々集められる<資料や情報(資料せんや反面調査)>

などをチェックします。

上記の他にも、

"内部告発"や"匿名情報"など重要資料のあるもの

"接触度が低いもの"など

これらの項目を税務署内でチェックして、

≪税務調査の対象を選定します≫。

特に、過去の一定期間に

"不正を行った法人や、取引先の"不正に加担した法人"、

"重点調査業種" に指定された業種に属する法人については

【調査対象】になりやすいといえます。

赤字法人はどうでしょうか?

国税庁では このようにホームページで公表しています。

全体の約75%を占める赤字申告法人の中には、

税負担を逃れるために故意に赤字に仮装している法人もあることから、

赤字申告法人に対しても積極的に調査を行っている。

このように述べています。

赤字でも、もちろん対象となります。

税務調査の対象となりやすい会社について

下記では税務調査対象になりやすい傾向がある会社について記載しております。

1.好況業種、特定業種、売上階級区分の高いもの

毎年国税庁や税務署で選定される好況業種(重点業種)に該当するもの。

2.同業者との比較によるもの

同業他者と比較して、所得が少なすぎる、

経費が増加しているなどの不審事項や不明事項がある。

3.決算内容に不明点があるもの

代表者からの借入金が急増したり、多額の変動があるもの

経理処理がずさんで、法人と個人が混同しているもの

4.取引先の不正に加担してるもの

査察をうけたものと取引があるものなど、取引先の不正に加担していると認められるもの

5.事業数値に著しい変動があるもの

売上や仕入れ、外注費の比率の激変や、重要資産の取得や売買があるものなど

各種数字に異常があるもの

6.前回の調査事績によるもの

前回の調査で不正計算が発見された会社で、3年程度の調査周期に該当しているもの。

税務署側も、ある程度あたりを付けて税務調査を行っています。

そのため、上記のような異常値が申告書などの資料から判明したときには

税務調査の選定対象会社となりやすくなります。

また税務調査の対象期間としては、

直近3年間が一般的ですが、

過去に重加算税が課せられていたり、

何かしらの追徴課税するための根拠を

税務署が入手しているようなケースでは、

税務調査の対象期間が3年より延長されるケースもあります。

上記で分かるように不正をしていなくとも好況業種であれば税務調査に来ることもありますし

赤字の会社でも、同業と比較して経営数値がかい離していれば税務調査が入りますし、

秋は比較的税務調査が多い時期になり、1月から3月は税務調査が比較的少なくなります。

いずれにせよ法人経営には、

税務調査に対する準備を行うことは非常に重要です。

◇サービスページ

会社の会計や経理、決算については 税理士 目黒 匠税理士事務所TOPへ。

記事についてはお知らせの免責事項をご確認下さい。