株式会社を作ったら税金はいつ・いくら支払う?税率・計算方法は?

起業と黒字戦略の匠税理士事務所WEBサイトへのご訪問ありがとうございます。

会社設立を担当する税理士水野です。

2025年2月の内容で株式会社を作った場合に、

【 どのような税金をいつ頃・いくら支払うか?】についてまとめました。

経営者として最低限の抑えておきたい税金項目と、

それぞれの税目別税率を分かりやすく解説します。

株式会社を作ったら、知っておきたい税金の基礎知識!

株式会社を作ったら、どんな税金がかかるのか?

会社を始めたばかりだと、どの税金をいつ支払うか分からず資金で心配です。

税金について最低限の基礎知識があれば、

事前にお金を準備できて安心して経営ができます。

ここでは、どんな時に、どの位の税金を支払うのか、大まかな税金の基礎知識を解説します。

【 目次 】

1. 利益にかかる【法人税・事業税・住民税】

2. 売り上げに対してかかる【 消費税 】

3. 外注や給与に対する【 源泉所得税 】

4. 契約書や領収書に対する【 印紙税 】

利益にかかる税金 法人税・事業税・住民税とは

決算完了後に税務申告を行って、決算から2月以内に会社の儲けに対する税金を支払います。

例えば12月決算の会社なら、2月末が納期限です。

そして税金には大きく分けて、

【 国に対する法人税や消費税(一部地方分あり)】と

【 地方に対する住民税・事業税】の2種類があり、

いずれも金融機関や郵便局で納付が可能です。

(一部の税目は、クレジットカード納付も可能)

税金はいくら?どれ位の税率で計算方法は?

【 決算ではいくら税金を納めるのでしょう? 】

会社の税金は、一年間の売上や経費を帳簿につけて利益を計算して、その利益に税率をかけます。

簡便的に、税金は

【 儲けに約30%かかる!! 】

が結論です。

それでは、なぜ【概ね30%の税率になるのか?】

一つ一つ見ていきましょう。

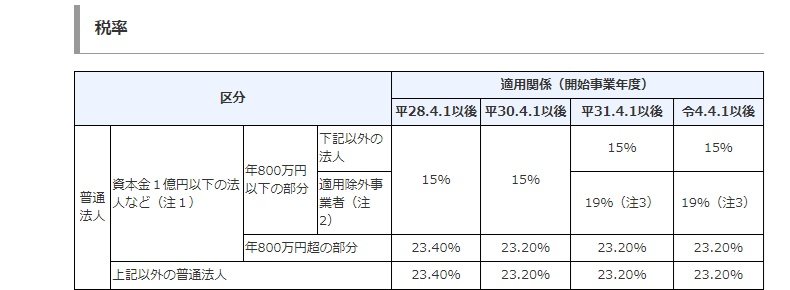

法人税の税率は、どれくらい?

国税庁HPより

会社に関する税金で主なものとしては、

会社利益に対してかかってくる法人税があります。

法人税申告期限は事業年終了日から2か月以内です。

法人税は、会社の所得(利益)や資本金などの条件で税率は変わりますが、中小企業であれば

所得800万円以下は法人税は【15%】となり、

800万円超の部分は、【23.2%】となります。

例えば利益が1,000万円なら、

800万×15% + (1,000万-800万)×23.2%です。

法人税は、別表という税務署が定めた形式による法人税の計算書類と決算書、勘定科目内訳書、適用額明細書、株主資本等計算書、固定資産台帳、概況書など添付して提出する必要があります。

会社設立後は、このような書類を必ず作成し毎年税務署に提出する必要があります。

事業税の税率とその計算方法は

事業税も利益に対してかかる税金です。

法人事業税・特別法人事業税を事業税といいます。

税率は都道府県によって多少の違いがあります。

資本金や所得(利益)に応じ軽減税率等もありますが

原則として、

400万以下は3.5%、400万超800万以下は5.3%

800万円を超える部分は、7.0%となります。

特別法人事業税の税率は、法人の種類により異なり、

資本金1億円以下の普通法人などの基準法人所得割額の税率は37%です。

法人住民税の税率とその計算方法

法人住民税は、儲けに対してかかるものと、

均等割りがあります。

儲けに対しては「法人税割」がかかり、

儲けと関係なく会社規模で「均等割」がかかり、

それらの合計額が法人住民税となります。

均等割りは資本金・従業員数で決められているため、

赤字でもかかりますのでチェックしましょう。

例えば東京23区内に事務所があり、資本金1,000万以下かつ従業員50人以下は、法人住民税の均等割は、7万円です。

計算方法は、法人税額に対して、

税率をかけ住民税を計算するのがポイントです。

税率は17.3%と考えてください。

(地方法人税:10.3% 法人税割7.0%)

これらをまとめた実効税率は?

これらをまとめると、東京23区に所在する資本金1億円以下の中小企業の場合の標準税率のケースだと

【 実効税率 】は、以下算式で求めます。 【↓】

法人税率×(1+住民税率+事業税率)/(1+事業税率)

簡便的に、税金は

【 儲けに約30%かかる! 】

と考えておきましょう。

会社の法人税率は国際競争力UPと国内へ企業誘致のため税率は下げる傾向にあります。

会社の法人税率は国際競争力UPと国内へ企業誘致のため税率は下げる傾向にあります。

売り上げに対してかかる消費税

その他に売上に関しては、消費税を納めます。

インボイス改正や2割特例など最新情報を

以前記載した別の記事でご確認ください。

◆ 会社設立と消費税

会社で払う税金の印紙税・源泉所得税とは

印紙税とは何か、どんな税金か

領収書や契約書を作成したら印紙を印紙税は、領収書や契約書などを作成したとき、書類に収入印紙を貼りつけて税金を納めます。

収入印紙は、コンビニや郵便局で手に入ります。

ポピュラーな領収書の印紙をご紹介します。

印紙税は、契約書等の内容・金額で決められた

金額の印紙を貼りつけます。

貼り忘れの税務調査指摘で罰金がかかります。

契約書等を作成後、印紙を貼る習慣が大切です。

印紙税が幾らになるか個別の例は、国税庁のこちらが分かりやすいので記載します。

◆ 印紙税の金額一覧

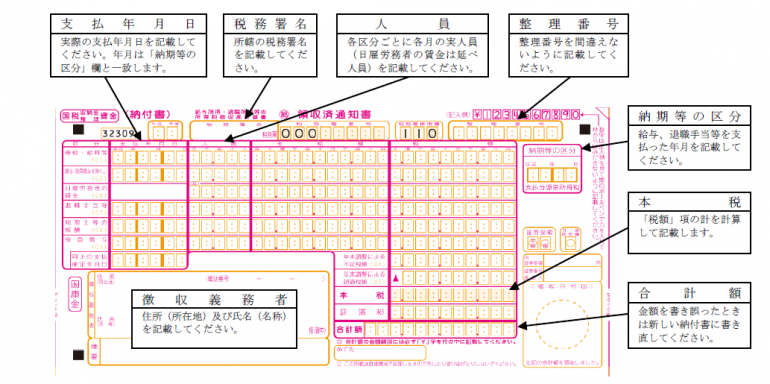

給与や外注費支払いの源泉所得税とは

一日遅れただけでも罰金がかかる税金

従業員さんや役員さんに給与を支払うときや、

個人の外注さんに作業費を支払うときには、

給与・作業費から源泉所得税を差し引いて、

国に納めなければなりません。

この源泉所得税の金額を計算して、

自分で納付書を作って納めます。

従業員さんへの給与の源泉税 ⇒ 常時9人以下までは

半年に1回(届出必要)又は毎月か選択できます。

個人の外注の作業費の源泉税→毎月納めます。

怖いのが一日でも遅れると、罰金がかかりますので源泉所得税は注意です。

税額も外注費と連動して増えますので、支払い忘れによるペナルティも大きくなりがちで要注意です!

震災で復興税というものがかかりますので、こちらも合わせて確認しましょう。

◆ 外注と給与の源泉所得税

会社を設立した場合の税金のまとめ

法人税や事業税などの税金には、税率・各種控除など毎年税法の改正が入ります。

会社として常に新しい税務情報が入手できるような<環境にあることも大切となります。税改正に遅れることのないように注意しましょう。

なお、法人税では毎月帳簿作成を基に決算を行い、計算書類(別表)・決算書(注記なども含む)、勘定科目内訳書、適用額明細(措置法を使う場合のみ)、株主資本等計算書、固定資産台帳、事業概況書などを提出します。こちらも忘れずに税務申告しましょう。

各制度では法律で定める所定書類の添付が無いと特例の適用を受けられないものもあり要注意です。

◆ 会社設立情報館

第1回 会社や法人を作るには?株式会社と合同会社の作り方とは

第2回 株式会社・合同会社の会社設立や法人を立ち上げて作る費用

第3回 会社・法人を立ち上げるには?会社や法人の立ち上げ方とは

第4回 株式会社や合同会社の会社設立・法人設立までの流れと手順

第5回 会社で起業、事業を創る・建てる・起こすまでの流れと手順

匠税理士事務所の起業・会社設立支援

◆ 所属税理士やサービスはこちらを確認下さい。

◆ 創業融資サービスはこちらから確認下さい。

◆ 株式会社・合同会社など作るための会社設立

◆ 個人から会社を作って節税対策など人化・法人成りはこちらからご確認下さい。

◆ 起業支援サービス

設立済み法人のお客様

東京都で税理士の起業支援

個人事業のお客様

個人起業支援サービス

匠税理士事務所は世田谷区、目黒区、品川区など東京都や川崎市、横浜市など神奈川県全域で起業資金調達・創業融資を行う会計事務所です。お気軽にご相談下さい。

執筆者・文責:税理士 水野智史

#会社税金

#会社税率とその計算方法