法人化・法人成りした場合の個人事業廃業など税務届出手続

品川区の税理士は匠税理士事務所>法人化支援>第14回 法人化・法人成りした場合の個人事業の届出手続

匠税理士事務所では、世田谷区や目黒区、品川区で個人事業主の方が会社になる法人化をお手伝いしています。

法人化は、株式会社や合同会社などを作るので、会社設立届出や提出に意識が集中しがちですが、

忘れていけないのは、会社設立と同時に個人事業を廃業することになるということです。

関連記事

例えば、令和〇年3月1日にて会社設立をしてから、

個人事業を廃業する場合は、

令和〇年1月1日から令和〇年2月28日の所得は

個人のものなのでこちらの確定申告と同時に

3月1日~所得は法人で、個人は廃業になります。

そのため、個人事業の廃業届が必要なのです。

またこれと同時に個人の廃業が決まるのですから、それ以降の個人事業所得もなくなるということで、前年分の所得を軸に計算した予定納税の減額という手続きも出てくることになります。

それでは、この予定納税につきまとめました。

予定納税とはなにか、どんな制度か

その年の5月15日現在において確定している前年の所得金額・税額などを基に計算した金額

(予定納税基準額)が > 15万円以上である場合、

その年の所得税及び復興特別所得税の一部をあらかじめ納付するという制度があります。

この制度を予定納税といいます。予定納税基準額の計算方法と申告

予定納税基準額は次の(1)又は(2)になります。

(1)次のいずれにも該当する人は、前年の申告納税額がそのまま予定納税基準額となります。

イ 前年分の所得金額のうちに、山林所得、退職所得等の分離課税の所得(分離課税の上場株式等の配当所得等を除きます。)及び譲渡所得、一時所得、雑所得、平均課税を受けた臨時所得の金額(以下「除外所得の金額」といいます。) がないこと。

ロ 前年分の所得税について災害減免法の規定の適用を受けていないこと。

→(1)に当てはまる方が、ほとんどです。

(2) 上記(1)に該当しない人は、前年分の課税総所得金額及び分離課税の上場株式等にかかる

課税配当所得等の金額に係る所得税額(除外所得の金額がある場合には、除外所得の金額がなかったものとみなして計算した金額とします。

また、災害減免法の規定の適用を受けている場合には、その適用がなかったものとして計算した金額とします。)から源泉徴収税額(除外所得の金額に係るものを除きます。)を控除して計算した金額及び当該金額の復興特別所得税額の合計額が予定納税基準額となります。

上記(1) 又は (2)の予定納税基準額が15万円以上になる人は、予定納税が必要になります。

予定納税額は、所轄の税務署長から原則としてその年の6月15日までに、書面で通知されます。

予定納税の納付額及び納付期間

予定納税は予定納税基準額の3分の1の金額を、第1期分として7月1日から7月31日までに

第2期分として11月1日から11月30日までに納めることになっています。

予定納税の減額申請とは

その年の6月30日の状況で所得税及び復興特別所得税の見積額が予定納税基準額より少なくなる人は7月15日までに所轄の税務署長に「予定納税額の減額申請書」を提出し承認されれば予定納税額は減額されます。

なお、第2期分予定納税額の減額申請は【 11月15日まで 】です。

(この場合には、10月31日の現況において判断することになります。)。

法人化・法人成り廃業に伴う予定納税減額申請で7月・11月の税金を減額し、事業投下することでビジネスチャンスを広がることも可能です。

匠税理士事務所の法人化・法人成り支援

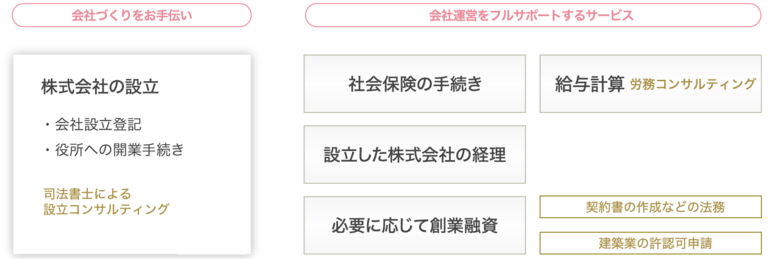

弊所では、法人化に伴う最終年度の確定申告や上記届出書の作成代行、株式会社や合同会社など会社設立の登記や各種届出書作成手続代行、会社設立後の社会保険の加入手続きなど起業に必要な各種手続きを承っております。

会社設立後の経理や給与計算、税金の申告や融資による経営支援も充実しておりますので、お客様は会社名の決定や取引先への連絡など最小のお手間になるような体制をご用意しています。

所属税理士やサービス詳細は、こちらからご確認をお願いします。

法人化サービス下記よりご覧ください。

匠税理士事務所の法人化・法人成り支援サービスや法人化相談会の詳細は、こちらよりご確認をお願いします。

担当税理士や提携専門家詳細は、会社概要からご確認をお願いします。

(法人化の税理士対応地域:世田谷区や目黒区、品川区など東京都23区全域)

会社設立・創業融資など起業支援と法人化

匠税理士事務所では会社設立・創業融資など起業支援や法人化に力を入れております。各サービスラインは以下でご確認下さい。

法人化・法人成りに伴う税理士の会社設立サービスはこちらから

法人化と同時に資金調達も行う創業融資サービスはこちらから

法人化後の会計経理や決算、確定申告など起業・創業支援はこちらから確認下さい。

建設業許可申請はこちらにて確認下さい。

◆法人化や法人成りについての情報を掲載した法人化情報館のバックナンバーはこちらです。

法人化についてのお役立ち情報

業種別 建設業や建築業の法人化・法人成り

第11回 法人化のタイミング、年商目安

第12回 資産移転など事業承継と法人化

第13回 個人事業主から株式会社にする法人化メリット・デメリット

第14回 法人化の個人事業廃業届出

第15回 法人化の求人面メリットや効果

全回 法人化バックナンバー

◆担当税理士の詳細や会社設立を担当する司法書士などの詳細につきましては、TOPや税理士事務所概要よりご確認をお願い申し上げます。法人化でお困りの方・会計事務所をお探しの方は、お気軽にご相談下さい。

法人化・法人成りでは上記の他にもいくつかの長所・短所がありますが、説明の都合上省略させて頂いておりますことをご了承下さい。記事はお知らせの免責事項をご確認下さい。

執筆者・文責 税理士水野智史

#法人化個人廃業 #法人化予定納税