法人化・法人成りのタイミング、売上・年商の目安ラインは?

匠税理士事務所の法人化担当の税理士水野です。

弊所WEBサイトへご訪問ありがとうございます。

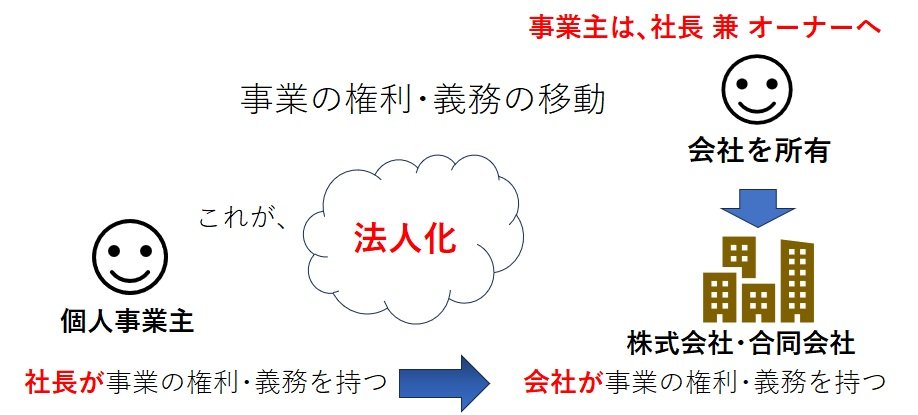

・現在、個人で事業をされていて会社にしたいが、

そのベストなタイミングはいつなのか?

・個人から会社にする法人化・法人成りをする時の

売上・年商の目安ラインはどれ位なのか?

このようなご質問に対して、2025年2月の内容で

消費税インボイスの改正点もふまえた上で、

法人化・法人成りのタイミングはいつがいいのか、

売上・年商の目安ラインをまとめました。

3月に確定申告が終わったというタイミングで、

個人事業を行われている方同士で会うと、

【 事業も大きくなり、そろそろ会社にしようか 】 【 消費税負担も重いし会社にしようかなぁ 】このように個人で事業を行われている方達同士で、確定申告後に、法人成りのタイミングや売上や年商など目安をお話になることもあるかと思います。

個人事業を株式会社にする場合には、どれくらいの売上・年商規模で、いつのタイミングで検討すべきの結論ですが、

弊所では、【 年商・売上は、2,000万超 】ほどで、

【利益1,300万】の水準で法人化を提案致します。

【 理由は後半で・・・】

個人事業の法人化目安は、年商・売上いくら?どのタイミング?

【 法人化は年商・売上幾らのタイミングが最善か 】

【 法人化は年商・売上幾らのタイミングが最善か 】タイミングを考える際、お客様の事業が、

どれだけの人員を必要とされる事業なのか、

現時点の利益状況と個人の税額は、どれ位なのかを決算書を基に慎重に伺うようにしています。

その理由は、お客様の一生に一度の法人化を、

【 後悔がない 】ようにして頂きたいからです。消費税免税制度を利用した節税効果は、最長2年。

免税事業者がインボイス登録することで得られる

【 2割特例 】も期限がある制度です。つまり、両者は限りある一時的なものなのです。

法人化・法人成りタイミング誤りで逆転現象

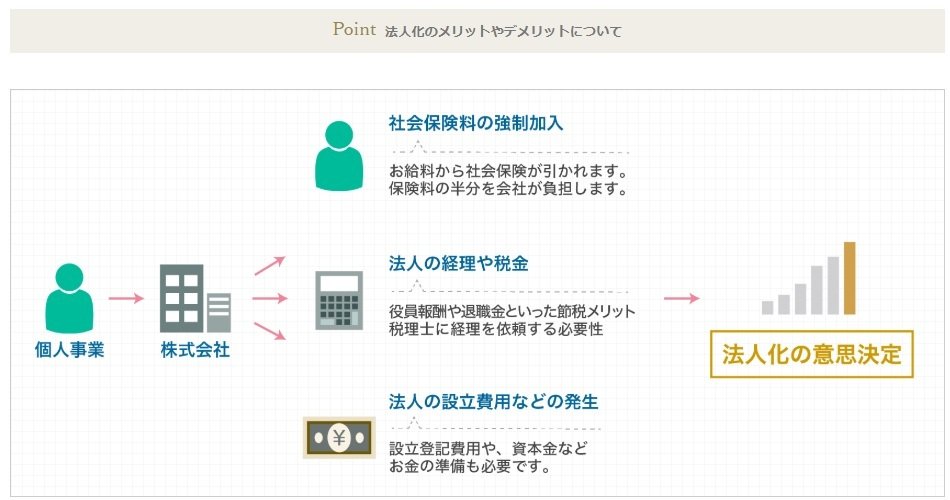

一方、社会保険などの負担増は会社に

社員さんがいる限り、【 永久継続 】して生じます。

消費税免税効果のみ狙い法人成りをすると、

免税が終わり消費税節税効果がなくなり、社会保険の負担増のみ残ってしまって法人成りしなければ良かった・・になりかねません。

【 法人化 】でGOOGLE検索すると、

【 後悔 】と検索候補に出てきます。

これは、法人化・法人成りのメリット・デメリットが、

【 逆 】に働いたからです。

つまり、利益が出れば、法人成りはメリットですが、利益が出なければデメリットになるのです。

書籍・ブログ記事等で年商1000万円を超えたり、

利益が800万を超えたタイミングで法人化すべき・・

という意見もありますが、事業は変化します。

良い変化もあれば、悪い変化もあります。

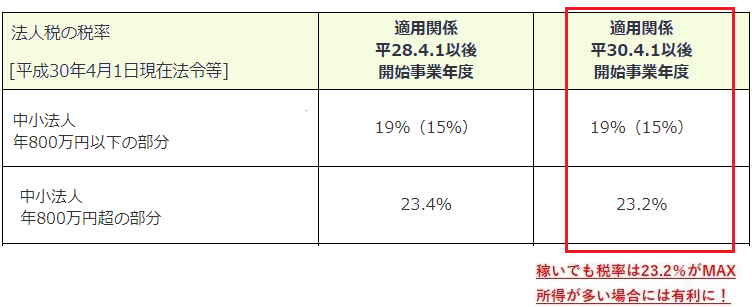

利益800万で法人税率と所得税率の差を狙って

法人化後に、利益が減少した場合には、

【 法人税率 > 所得税率 】逆転現象や退職金のスキーム早期解約など裏に入る事もあります。

更に厄介な事は、一度法人化・法人成りをすると、

得意先などに社名や口座変更などを連絡するため

【個人に戻す事】を伝える=【事業不調】を伝えるということになってしまうため、 引くに引けない、厳しい展開になってしまいます。つまり、たわみの無いタイミングで法人化は、

メリット・デメリットの逆転現象につながります。また、社会保険料は永続的に出ますので、こちらも加味しメリットが確保できるタイミングが重要です。

匠税理士事務所では、後悔のない法人化を提案して、年商・売上1000万・利益800万のタイミングでなく

【世界4大会計事務所出身の税理士】が中心となり、年商・売上2,000万程で、利益1,300万程の水準と、お客様の事業状況・社会保険料の状況など決算書で個別に試算し、法人化・法人成りをご提案します。

この水準であれば、多少事業がマイナスに入っても逆転現象まで余裕がある法人化を行うために

個別に試算コンサルティングすることで、お客様の【 後悔の無い法人化 】が実現できるからです。

そのためには、

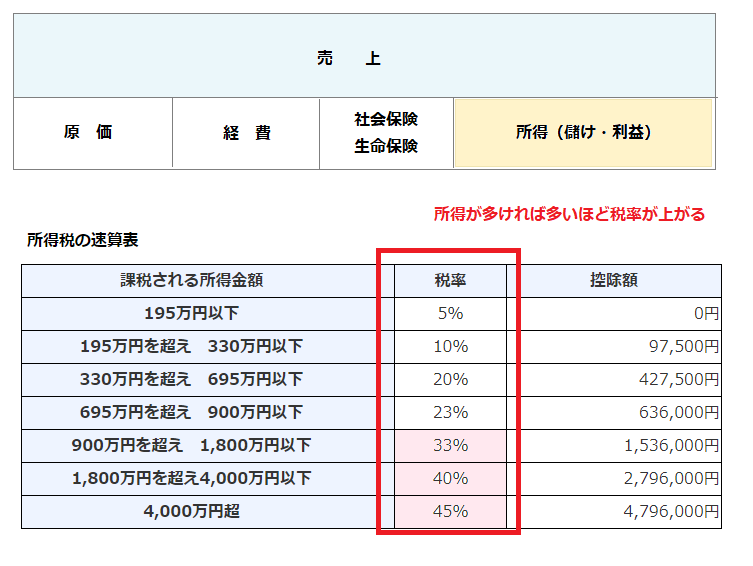

1 法人化で毎期継続的に節税できそうな金額 (個人の利益と税額の状況をもとに試算) 2 法人化で社会保険加入など継続的なコスト増1 > 2 であれば、継続的に法人化のメリットがあるというわけで、法人化を提案致します。

会社にするタイミングは年商・売上が幾らでなく、

税金や社会保険の面では・個人の利益と税金が増えてきたこと

・人員があまりいらないので社会保険等加入によりコストが増加しないといった視点に、

【 法人化・法人成りで新規得意先が増える 】などの経営面での判断を加えたタイミングにて決断するとよい結果につながります。

つまり【 長期的・総合的視点が重要 】です。

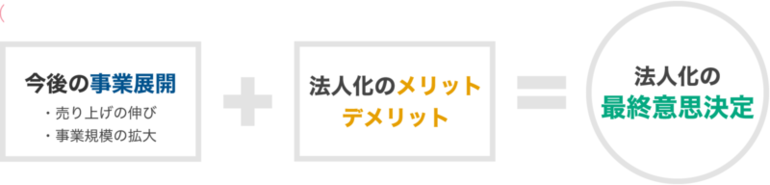

株式会社や合同会社など会社にするタイミングはこれから事業が拡大し、年商や売上が伸びる中で、

上記の【 社会保険増加等のデメリット 】と、

【得意先増・人材採用等メリット+節税メリット】を

総合的に考えた上で、社長が今後の時流を考えて

【このタイミング】と感じた時ともいえます。

法人化タイミング相談会・法人成り支援

匠税理士事務所は、世田谷や目黒、品川など東京都で

個人事業を株式会社に合同会社にするタイミングや売上・年商の目安のご相談などを通じて、

法人成り支援する税理士・会計事務所です。

・これまで確定申告を自分自身でやってきたが、

法人成りのタイミングを検討している。

・法人化の売上や年商の目安やそのタイミングや、

流れについて一度専門家の話を聞いてみたい。

このような方からのご相談をお待ちしております。

株式会社の会社設立、社会保険手続や給与計算まで法人成りに必要な全てをサポートします。

匠税理士事務所の法人化・法人成り支援

匠税理士事務所では 【世界4大会計事務所出身の税理士】が中心となり、法人化に力を入れております。

法人化した場合のメリット・デメリット説明など

相談会も承っております。

◆ 個人事業主から株式会社・合同会社など会社にする法人成りはこちらからご確認下さい。

TOPページ

品川区の法人化・法人成りは匠税理士

法人化を分かりやすく簡単に解説する相談会

◆ 法人化を分かりやすく簡単に解説する相談会

後悔しない法人化のためのお役立ち情報館

匠税理士事務所では、世界4大会計事務所出身で

法人化・法人成りを担当する税理士水野を中心に、

法人化が、【 後悔のない最善の結果 】になるように

全力でサポートしております。

税理士水野が執筆する法人化お役立ち情報館【↓】

現在、個人事業主の方で法人化に興味がある方へ

【 後悔ない法人化は長所・短所の理解が重要 】

メリット・デメリットの解説・消費税免税の説明

【 会社にする時は決算月・資本金に注意 】

決算月・資本金は節税対策に大きく影響します。

→ 法人化や法人成りをしたら決算月や決算期はどの時期がいい?

【 法人化の確定申告の注意点 ・ 総まとめ!】

→ 個人事業主から法人化・法人成りする手続きや条件と確定申告

人気記事など全ての記事を収録 【↓】

匠税理士事務所のサービスライン

弊所では会計税務などのアウトソーシングから

経営支援・各種コンサルティングも承っております。

サービス・料金などはこちらでご確認下さい。

◆ 所属税理士やサービスラインはこちら

TOPページ

品川区の税理士は匠税理士事務所

所属税理士やスタッフ・提携先の専門家などは、

こちらからご確認をお願いします。

◆ 資金調達をお考えなら創業融資を確認下さい。

◆ 法人成りによる国民健康保険・国民年金などを社会保険に切り替える手続きはこちら

税理士・会計事務所の対応:世田谷・目黒・品川など東京都

他にもメリット・長所やデメリット・タイミングや売上・年商の目安ラインの考え方がありますが、説明の都合一部省略しております。ご了承下さい。

執筆者・文責:税理士 水野智史

#法人化タイミング

#法人成りタイミング

#法人化売上

#法人成り売上

法人化のタイミング、売上・年商の目安ラインの記事は、令和7年(2025年)2月時点の内容です。

最後まで法人化・法人成りのタイミング、売上・年商の目安ラインにつき記事をお読み頂きありがとうございました。

より多くの方のお役に立てるよう随時更新を進め

弊所メディアなどで公開して参ります。

いいね又はフォローで応援お願いします!