2017年01月 匠よりお知らせ

三年以内既卒者等の採用定着に伴う奨励金(助成金)≪J4≫ (17/01/31)

匠税理士事務所では、

品川区や目黒区、世田谷区など東京都23区を中心に助成金の申請代行やコンサルティングを行っております。

今回は助成金のうち、 三年以内既卒者等の採用定着に伴う奨励金(助成金)についてまとめてみました。

三年以内既卒者等の採用定着のための助成金・奨励金概要

学校等の既卒者や中退者の応募機会の拡大および採用・定着を図るため、

既卒者等が応募可能な新卒求人の申込みまたは募集を新たに行い、

採用後一定期間定着させた事業主に対して奨励金・助成金制度があります。

(平成28年2月10日から平成31年3月31日までに募集等を行い、

平成31年4月30日までに対象者を雇入れた事業主が対象です。)

【 奨励金・助成金の対象者 】

以下の学校等を卒業または中退した者で、

これまで通常の労働者として同一の事業主に引き続き12か月以上雇用されたことがない者

①学校(小学校および幼稚園を除く)、専修学校、各種学校、外国の教育施設の卒業者、または中退者

②公共職業能力開発施設や職業能力開発総合大学校の職業訓練の修了者、または中退者

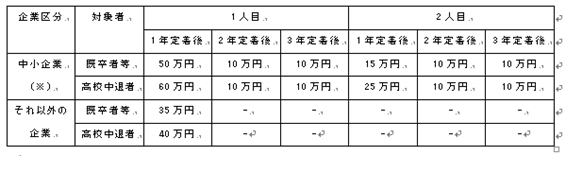

【奨励金の支給額】

事業主が、対象者を雇入れて一定の要件を満たした場合に、

企業区分、対象者及び定着期間に応じて下表の支給額を支給します。

(※)中小企業に該当するかどうかは業種ごとに定められた資本金もしくは出資の総額、

または常時雇用する労働者数により判定します。(詳細は厚生労働省HPを参照)

若者雇用促進法に基づく認定企業(ユースエール認定企業)の場合は、いずれも10万円が加算されます。

奨励金・助成金の支給要件

三年以内既卒者等の採用定着に伴う奨励金・助成金の支給要件は、コースごとに以下の通りです。

<既卒者等コース>

(1)既卒者・中退者が応募可能な新卒求人(※1)の申込みまたは募集を行い、当該求人・募集に応募した既卒者・中退者を通常の労働者(※2)として雇用したこと(少なくとも卒業または中退後3年以内の者が応募可であることが必要です)

(2)当該求人の申込みまたは募集前3年度間において、既卒者等が応募可能な新卒求人の申込みまたは募集を行っていないこと

<高校中退者コース>

(1)高校中退者が応募可能な高卒求人の申込みまたは募集を行い、当該求人・募集に応募した高校中退者を通常の労働者として雇用したこと(少なくとも中退後3年以内の者が応募可であることが必要です)

(2)当該求人の申込みまたは募集前3年度間において、高校中退者が応募可能な高卒求人の申込みまたは募集を行っていないこと

※1 学校(小学校及び幼稚園を除く)等に在学する者で、卒業若しくは修了することが見込まれる者(学校卒業見込者等)であることを条件とした求人または学校卒業見込者等および学校等の卒業者・中退者であることを条件とした求人。なお、高校中退者が応募可能な高卒求人は除きます。

※2 通常の労働者とは、直接雇用であり、期間の定めがなく、社内の他の雇用形態の労働者(役員を除く)に比べて高い責任を負いながら業務に従事する労働者をいいます。

【奨励金の不支給要件】

・対象者の雇入れを行った事業所の事業主または取締役の3親等以内の親族(配偶者、3親等以内の血族および姻族をいう。以下同じ)の対象者を雇用した事業主

・基準期間(対象者の雇入れ日の前日から起算して6か月前の日から1年6か月を経過する日までの期間をいう)に、当該雇入れに係る事業所の雇用保険被保険者を事業主都合により離職させた事業主

など奨励金不支給となる要件がありますので申請前に詳細を確認する必要があります。

奨励金(助成金)支給申請の流れ

(1)新卒求人の申込みまたは募集

↓

(2)採用選考

↓

(3)対象者の雇入れ

↓

(4)第1期支給申請

↓1年間定着後

(5)第2期支給申請

↓1年間定着後

(6)第3期支給申請

(1)新卒求人の申込みまたは募集

新卒求人の申込みまたは募集を行う際、以下の書類を労働局に 提出してください。 ①当該求人・募集に係る求人票または募集要項等 ②当該求人・募集前3年度間の新卒者を対象とした求人票また は募集要項等 ※ここで提出いただいた資料については、支給申請時の提出は必要ありません。

(4)第1期支給申請

支給要件を確認するため、支給申請書とあわせて以下の書類等を労働局に提出してください。 ①対象労働者との労働契約について確認できる書類またはその写し ②対象労働者の卒業や退学の事実およびその時期が確認できる書類 ③対象労働者の支給対象期中の出勤状況が確認できる書類★ ④対象労働者に対して支給対象期中(下欄参照)に支払われるべき賃金について支払ったことが確認できる書類★ ⑤ユースエール認定企業の場合、認定通知書の写し ⑥誓約書 ⑦その他

奨励金の要件を確認するために必要となる書類★

※第2期、第3期の支給申請時にも、★の書類及び前期の支給決定通知書を提出していただきます。

【支給対象期について】

■ 助成金は、支給対象期(※)ごとに、最大3回に分けて支給します。

■ 支給申請は、支給対象期ごとに、労働局またはハローワークで行ってください。

■ 支給申請期間は、各支給対象期の末日の翌日から2か月以内です。申請期限を過ぎると 奨励金を受給できなくなりますのでご注意ください。

※ 支給対象期は、当該雇入れの日から起算して12か月ごとに区切った期間です。

【その他の助成金関連情報】

匠税理士事務所の助成金の申請代行サービス

匠税理士事務所では、助成金の申請代行を承っております。

助成金を活用してみたいが、実際に要件を満たしているか不安な方や、

助成金の申請の手間をあまりかけたくないので代行を検討しているという方に向けて、 助成金を専門とする社会保険労務士と連携して、 世田谷や目黒、品川など東京都23区を中心に助成金受給のコンサルティングを行っております。

サービスの詳細につきましては、こちらよりご確認をお願いします。

◇助成金サービス

所属税理士などの会計事務所の詳細は、こちらです。

◇TOPページ

世田谷や目黒、品川の税理士は匠税理士事務所

2017年01月 匠よりお知らせ

法人化や法人成りの無料相談会を税理士が実施中 (17/01/17)

起業と黒字戦略の匠税理士事務所 > サービス個人>法人化・法人成りの支援>法人化や法人成りの相談会

個人事業から会社にすることを、法人化・法人成りといいます。

匠税理士事務所では、世田谷や目黒、品川など東京都23区を中心に

法人化をご検討中のお客様のご要望・ご相談を伺い、

法人化したほうが有利なのか、どのような長所や短所があるのかなどの相談会を実施しております。

法人成りして会社を設立した場合、

ケースによっては、会社にしなかった方が有利ということもあり注意と専門家への事前相談が重要です。

法人化・法人成りの相談会について

法人化の無料相談会では、どのラインから法人化を検討すべきか

自社の場合どのような点に注意をしながら会社にするべきかなどのご相談を承っております。

実際に法人化を担当する税理士が、相談会を担当致しますので

・自社の場合の法人化の目安ライン、疑問や質問点の解決

・どんな会計事務所でどんな人材がいるのか

・料金や実際の流れはどのようになるのか

など様々なご要望にお応えできるかと思います。

法人化の無料相談会のご予約はお手数ではございますが、下記よりお願い致します。

1.無料お問い合わせフォームかお電話にてご相談内容とご予約をお願いいたします。

2.決算書など必要な資料をお持ちいただき、ご来所ください。

※お客様へお願い

いただきました個人情報はお客様との打ち合わせ後削除し、勧誘の連絡等一切致しません。

無料相談でお答えできない事項がございますことをご理解いただけましたら幸いです。

法人化や法人成りの短所や欠点、デメリットとは

(1)株式会社や合同会社などの会社設立費用はどのくらいか

個人事業の場合には設立費用は発生しませんが、会社を設立する場合には設立費用が発生します。

設立費用は資本金等の額によって金額は変わりますが、主に登記費用として20から30万円くらいが一般的のようです。

(株式会社の場合は登録免許税が約20万円・司法書士報酬が約5万円)

こちらはもちろん創立費など会社の経費となります。

※お客様のご要望がございましたら司法書士や許可申請の行政書士の紹介のみも行っております。

(2)税理士費用はどの程度を想定したら良いか

個人事業の青色申告は特殊な申告を除きご自身で行うことも可能な場合が多いですが、 法人の税務申告はご自身では難しく税理士に依頼することが多くなると思われます。

税理士報酬は、会計事務所によって異なります。

1.料金面で安いところを探すのか

2.サービスや人の質で探すのか

お客様の大切にしている考えに沿った税理士事務所を探されると良いと思います。

税理士費用以上に節税の提案などがあれば、これらの費用はメリットになります。

(3)赤字でも税金がかかるのか。法人住民税均等割

法人の場合は、赤字であっても法人住民税均等割という税金が最低7万円課税されます。

これは資本金の額と従業員数に応じて課税されます。

均等割を想定して資本金を決めることも重要です。

(4)役員報酬の変更について

税務上の役員報酬については、会計期間開始の日から3カ月以内に定めた金額を次の定時株主総会まで原則として変更することができません。

つまり、期の途中に役員報酬を増額しても、税金の計算上一部は経費と認められません。

また、個人のときのようにお金の引き出しを自由にすることはできず、 原則役員給与以外の引き出しは色々な制約が出てきます。

(5)社会保険料の負担

個人事業主は国民健康保険料と国民年金保険料を納付します。

会社を設立して役員報酬を受け取る場合には、社会保険の加入が強制となり社会保険料を支払うことになります。

その場合の保険料は会社負担と個人負担を合わせて給与の25%くらいになります。

一般的には個人事業主よりも会社が支払う社会保険料(会社負担と個人負担を合わせた金額)の方が多くなります。

なお、法人化での社会保険加入はメリットもありますので、詳細は下記よりご確認ください。

→ 法人化・法人成りでの社会保険加入によるメリットとデメリット

匠税理士事務所の法人化・法人成りサービス

匠税理士事務所は、世田谷区や目黒区、品川区など東京都で、

個人事業を株式会社や合同会社にしたいという方のご相談を承っております。

税理士対応地域:世田谷区や目黒区、品川区など東京都23区全域

業種別編 建設業や建築業の個人から法人化・法人成りは匠税理士事務所

★法人化・法人成りのサービスは、こちらです。

【 → 世田谷、品川、目黒で法人化・法人成りサービス 】

★法人化や法人成りについての情報を掲載した法人化情報館のバックナンバーはこちらです。

★在籍の税理士・提携司法書士など会計事務所の詳細は、TOPから「会社概要」へ移動の上、ご確認をお願い致します。

補足:法人化・法人成りでは上記の他にもいくつかの長所・短所がありますが、

説明の都合上省略させて頂いておりますことをご了承下さい。

記事についてはお知らせの免責事項をご確認下さい。

2017年01月 匠よりお知らせ

相続税の物納とは?相続税が払えなかったらどうする? (17/01/10)

匠税理士事務所TOP >サービス個人>相続税申告・相続対策の税理士事務所>相続税の物納とは

相続税や相続対策についてのお役立ち情報

第11回 事業承継とは?事業を継承する際の注意点や種類・やり方

第12回 相続税対策の生前贈与、税率と非課税は?

第13回 相続税の物納とは?相続税が払えなかったらどうする?

第1~5回はこちら 相続税バックナンバー1-5

第6回~10回はこちら 相続税バックナンバー6-10

相続税支援サービスはこちら 世田谷区や目黒区,品川区での相続税申告・相続対策サービス

匠税理士事務所では、世田谷や目黒、品川を中心に税務コンサルティングや経営支援を行っております。

今回は土地や建物など不動産などで大きな資産を相続された方で、

相続税の納付が難しい場合の物納についてまとめてみました。

相続税における物納とは何か

相続税を延納によっても金銭で納付することが困難な場合にに限り、

その納付を困難とする金額を限度として

一定の相続財産による物納が認められています。

つまり財産を用いることで、相続税という税金を払うという制度です。

しかし、どのような場合でも物納が認められるわけではありません。

物納が認められるためには、以下の要件をすべて満たすことが必要です。

相続税における物納の要件とは

(1) 相続税を金銭で一括納付することが困難であり、

かつ延納によっても金銭で納付することが困難であること

(2) 物納する財産は、相続により取得した財産のうち、国内にある以下の財産であること

第1順位 国債、地方債、不動産、船舶

第2順位 社債および株式、ならびに証券投資信託または貸付信託の受益証券

第3順位 動産

(3) 物納する財産は、国が管理または処分するのに適したものであること

(4) 物納しようとする相続税の納期限又は納付すべき日(物納申請期限)までに、

物納申請書に物納手続関係書類を添付して税務署長に提出すること。

相続で物納を活用するメリット

物納財産は、原則として相続税の課税価格の計算の基礎となった

相続税評価額により国が引き取ります。

よって「物納財産の評価額>実勢価格」の場合には、

売却による現金納付よりも有利となります。

また、財産を売却した場合とは異なり、

物納による相続税納付分には譲渡所得税が課されません。

相続開始の日から相続税の申告期限の翌日以後3年以内に売却した場合に

譲渡所得税が軽減される制度を利用することも可能であるため、

売却が有利か物納が有利か判断する必要があります。

【 関連記事:相続税を分割で納める場合にはこちら 】

匠税理士事務所の相続税申告・相続対策サービス

匠税理士事務所では、相続が発生した後の相続税の申告から、相続が発生する前の相続対策のコンサルティングにつき、世田谷区や目黒区、品川区など東京都23区を中心に承っております。

サービスの詳細につきましては、こちらよりご確認を頂けましたら幸いです。

匠税理士事務所の相続税支援サービス

【税理士の対応地域:世田谷区や目黒区、品川区など東京都23区全域】

相続税以外のサービスや所属税理士・提携会計士などの専門家詳細につきましては、

こちらよりTOPへ移動の上、会社概要からご確認を頂けましたら幸いです。

2017年01月 匠よりお知らせ

起業時に借入や創業融資の利用は必要か (17/01/03)

匠税理士事務所では、

品川区の五反田にある日本政策金融公庫や、

各種金融機関と連携して世田谷や目黒、品川を中心に創業融資の支援を行っております。

この創業融資に関するご相談の中で、

【 創業時に借り入れはしたほうがよいでしょうか? 】

このようなご相談を起業家の方からよくいただきますので、

今回はこちらについて記載しました。

起業時の借入・創業融資の目的

【 創業時に借り入れはしたほうがよいでしょうか? 】

このように思われる起業家の方の場合には、

必要資金を自己資金で調達されていて、

事業を進めることができるという方が多いので、

【 万が一の場合に備えが必要ですか 】 と伺うようにしております。

この回答で備えが必要・ゆとりが欲しいということであれば、

やはり創業時の借入・融資は活用すべきということになります。

その理由は、

①借入・融資を受けやすい

担保も保証人も不要の融資制度があります。

また、過去の売上実績を問われない独立・開業時は一番借りやすく、

融資を受けるチャンスでもあります。

事業を始めてしばらく経つと実績が重視された融資になってしまいます。

②利息がもったいない

今は資金があるので借り入れは不要という場合もありますが、

利息=将来借りるための投資と考えて支払うことも有用です。

初回融資の場合、申請した全額が借り入れできないことがありますが、

一度返済実績を作っておくと借りられる金額が増えていくので

将来的に少し大きめの借り入れ需要が起こったときに役に立ちます。

また金利は約1%から2%ほどになり、経費にもなりますので、

お金があることで得られるビジネスチャンスや、安心と比べて利息は大きな金額にはなりません。

③返せるかどうか不安

「借りたから返さなくてはならない不安」と

「手元資金が少ないため有効策を打てない不安」、

同じ不安なら事業を進めるための不安をとる方がよいでしょう。

融資の承認がおりたということは、

つまり事業計画の有効性を金融機関が認めたということなのですから、

返済するあてを作るための事業計画を練って自信をもって遂行していけばよいのです。

匠税理士事務所の創業融資・起業支援サービス

匠税理士事務所では、

世田谷や目黒、品川を中心に創業融資の支援を行っております。

・借り入れが必要かどうか

・どれくらいの金額の創業融資が必要か

・事業計画書など必要な書類はどのようなものがあるのか

このようなご質問・ご相談に対応した融資コンサルティングサービスをおこなっております。

お客様のご協力のおかげ融資実行率9割超なっております。詳細はこちらからご確認下さい。

【 → 日本政策金融公庫の創業融資に強い税理士は匠税理士事務所 】はこちら

株式会社や合同会社などの会社設立サービス

これから株式会社や合同会社を設立を融資と一緒に検討しているので、

詳細なスケジュールなどについて相談したいといった会社設立のご相談もあわせて、

承っております。

株式会社や合同会社などの会社設立サービスの詳細につきましては、

こちらよりご確認ください。

【税理士の対応地域:世田谷区や目黒区、品川区など東京都23区全域】

創業融資や会社設立など起業支援以外の経営コンサルティングサービスや、

税理士のプロフィールなどにつきましては、こちらよりご確認ください。