2018年02月 匠よりお知らせ

建築士・設計事務所に強い税理士・会計事務所は匠税理士事務所 (18/02/21)

◇建築士・設計事務所で、税理士の変更をご検討の法人のお客様

匠税理士事務所HPをご覧頂きありがとうございます。

弊所は、建築士・設計事務所の税務会計に強い税理士・会計事務所です。

こちらは、税理士の変更をご検討の法人のお客様に向けたコンテンツとなります。

◇法人のお客様は、こちらです。

◇個人のお客様は、こちらです。

建築士・設計事務所の経営と会計事務所選びのポイント

建設業経営のポイント

建築士・設計事務所の特徴は、仕入等がないため在庫を持たなくて良い反面、高い専門性を有する人材がサービスの源になるため、この人材確保が非常に重要になります。

また、建築設計・監理等は専門性・想像力など知的サービスで高い利益率はありますが、

一方で案件着手~納品までが長期にわたるため、入金に至るまでの期間を考えると、

多めの運転資金を用意し安全経営が求められる資金繰りが難しい業種でもあります。

建設業会計事務所選びのポイント

建築設計・監理など建築士・設計事務所の税務会計が難しいのは、

案件が長期に及ぶことによる収益の計上時期と決算の利益予測、毎月の利益を適正に示せるかです。こうしたノウハウがない場合には、利益の予測を誤り、

節税対策などが効果的に行えない 又は 資金調達にふさわしくない決算書、業績が見えない経営になることもありえます。

大型案件を受注される建設業のお客様には、銀行との良好な関係も必須となります。

この良好な関係には、正確な試算表が必要ですが、これには高い専門性と人材が必要となります。

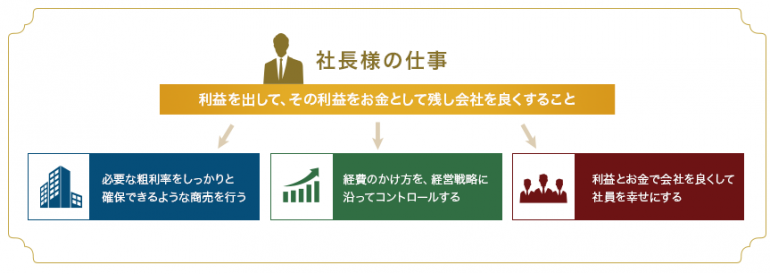

匠税理士事務所は、黒字戦略とキャッシュストック経営をサービスの軸としており、利益とお金に専門特化したサービスが特徴の事務所です。

また資金調達では業界でもトップクラスの実績がございますので、金融機関を意識した決算対応が可能です。

適正な業績把握は、経営・融資に必須ですが、この品質と技術をもった会計事務所は少ないのが現状です。

匠税理事務所は、人の質にこだわることでこれを可能にしております。

建築士・設計事務所に強い税理士・会計事務所

匠税理士事務所では、東京商工会議所で経営セミナー講師を務める世界4大会計事務所出身の税理士が、 経営コンサルティングや納税予測・高度な専門性を活かしたサービスを提供します。

税務会計以外にも、建設業では、1案件当たりの取引金額が大きいため、納品・入金でトラブルになると、

事業への影響も大きくなってしまう特徴があるため

場合によっては、弁護士の契約書レビュー・作成なども提案致しております。

また従業員さんの怪我の際には、社会保険労務士と連携し、各種給付なども提案します

税務会計以外にも、本業に集中して頂けるよう【 建築設計に必要な全てがある会計事務所 】を目指し各業界TOPレベルの専門家と提携しております。

上場企業の税務申告を担当していた税理士も所属しておりますので、

お客様の規模も年商5,000万円~7億円まで対応が可能です。

【 税理士が執筆する黒字経営の情報館 】

◇事務所概要

匠税理士事務所の所属税理士や提携先の専門家はこちら

◇建築業許可申請サービス

建設業の法人のお客様 税理士変更のサービス

建設業や建築業は、一取引当たりの金額が大きく、ハイリスク・ハイリターンな特性の事業です。

そのため、【 お金との付き合い方 】や【 利益が出る仕組みづくり 】といった経営手腕も重要です。

匠税理士事務所では、お客様に、【 お金 】と【 利益 】が残るように、

会計データを活用した経営コンサルティングを通じて経営サポートを行います。

◇法人のお客様向けサービス

建設業の法人のお客様 会社設立や創業融資・税理士変更のサービス

◇会社の設立サービス

これから法人で建築士・設計事務所を立ち上げたいお客様向けの株式会社など会社設立代行サービスです。

1回の面談で今後の事業の方向性や社名・決算時期や資本金などをヒアリングし、登記までを代行するサービスとなります。

社名をお決め頂き、一度打ち合わせのお時間を頂ければ、起業専門の税理士と司法書士がチームで会社設立をサポートします。

会社設立後の会計代行や建築士・設計事務所向け経営支援も充実しております。

◇創業融資支援サービス

創業融資による資金調達をご検討されている方には、日本政策金融公庫や 金融機関と連携した創業融資支援サービスを提供しております。

創業計画書の作成サポートから当日の融資面談のリハーサル・立ち合いなど手厚いサポートが特徴です。

◇起業のお客様向けサービス

◇相談会

建設業や建築業で独立・開業をお考えの方に向けた相談会を開催しております。

建設業の個人のお客様 個人事業の起業や法人化のサービス

個人事業主の形態で建築士・設計事務所を開始したものの、年商が2,000万近くまで来たので、株式会社などへ法人化・法人成りを検討したいお客様に向け、メリットやデメリットの相談も含めた法人化サービスを提案します。

◇建築士・設計事務所様向け 法人化相談会

法人化は、一生に一度の重要事項です。納得のいく結果になるように相談会も承っております。

◇個人の起業サービス

建設業に強い匠税理士事務所について

◇お役立ち情報

建設業や建築業の経営ノウハウを掲載しております。

◇事務所概要

2018年02月 匠よりお知らせ

ボーナス・賞与の支払時期と決算で経費にするポイント (18/02/20)

経営者にとってもボーナスはとても重要です。

なぜなら、経営者は利益を確保し、

【 社員と一丸で稼いだ利益を、社員に還元するという利益配分感覚が求められるからです。 】

この感覚を持ち合わせていないと、人材不足の時代には社員の流出につながり、 これはお客様満足度の低下から顧客流出、売上低下という悪循環につながります。業績のいい会社は、利益率と利益配分の割合が高いため、

社員の定着率がよく、結果として好調な業績が長期的に続いている傾向があります。

逆に稼いだ利益を配分しないと、半年間など短期手には問題ないのですが、

中長期的には社員の退職率が上がり、業績が悪化するということが出てきます。

税務的にも決算でのボーナス・賞与は上手に活用する

今期の業績が好調の会社は、上記のような理由から、

ボーナス・賞与を検討すべきでしょう。

特に黒字の会社の実効税率は約30%程ですので、

1,000,000円のボーナスを支給しても、約300,000円は節税できます。

結果として実質は700,000円の負担ということになります。

赤字の会社はそもそも節税という視点はありませんから、

1,000,000円が負担となってきます。

このようなことからも黒字企業ではボーナスを支給されることが多いです。

しかし、このボーナスが損金算入される時期を的確に理解していないと税金の金額にも大きな影響を与えます。

そこで今回はボーナスを支払った場合の損金算入時期について記載します。

【 ボーナス・賞与の損金算入時期に関する規定 】

法人が使用人に対して支給する賞与の額は、次に掲げる賞与の区分に応じ、

それぞれ次の事業年度の損金の額に算入します。

なお、使用人に対して支給する賞与の額には、

使用人兼務役員に対して支給する賞与のうち使用人としての職務に対応する部分の金額が含まれます。

(1)労働協約又は就業規則により定められる支給予定日が到来している賞与(使用人にその支給額が通知されているもので、かつ、その支給予定日又はその通知した日の属する事業年度においてその支給につき損金経理したものに限ります。) その支給予定日又はその通知をした日のいずれか遅い日の属する事業年度

(2)次に掲げる要件のすべてを満たす賞与使用人にその支給額の通知をした日の属する事業年度

イ その支給額を、各人別に、かつ、同時期に支給を受けるすべての使用人に対して通知をしていること。

(注1) 法人が支給日に在職する使用人のみに賞与を支給することとしている場合のその支給額の通知は、

ここでいう「通知」には該当しません。

(注2) 法人が、その使用人に対する賞与の支給につき、いわゆるパートタイマー又は臨時雇い等の身分で雇用している者

(雇用関係が継続的なものであって、他の使用人と同様に賞与の支給の対象としている者を除きます。)と

その他の使用人を区分している場合には、その区分ごとに支給額の通知を行ったかどうかを判定することができます。

ロ イの通知をした金額を通知したすべての使用人に対し、

その通知した日の属する事業年度終了の日の翌日から1か月以内に支払っていること。

ハ その支給額につきイの通知をした日の属する事業年度において損金経理をしていること。

(3) 上記(1)及び(2)に掲げる賞与以外の賞与その支払をした日の属する事業年度

(根拠規定: 法令72の3、法基通9-2-43~44)

上記をしっかりと理解していないと、予想していた税額より大きくことなってしまうという事態にもなりかねませんので、

特にボーナスの支給時期と決算期が近い12月決算法人は注意が必要です。

また、税務調査で余計なトラブルにならないためにも、決算日までにボーナス・賞与の支払いを完了するのがよいでしょう。

目黒区自由が丘の匠税理士事務所について

匠税理士事務所では、目黒区や世田谷区、品川区など東京都23区を中心に

会社設立などの起業支援から経営支援などの黒字化、税務コンサルティングに力を入れる会計事務所です。

賞与に関する規定や会社の人事労務に関するルールである就業規則の作成やコンサルティングにも、

提携の社会保険労務士と連携して対応しております。

匠税理士事務所の所属税理士や提携の社会保険労務士などの専門家の詳細につきましては、

こちらよりトップページに移動の上、会社概要のご確認をお願い致します。

【 → 税理士 世田谷区の匠税理士事務所 】

記事に関するお問い合わせはご遠慮下さい。判断は自己責任でお願いします。

2018年02月 匠よりお知らせ

株式会社を作ったら、税金はいつ、いくら支払う?<K3> (18/02/15)

起業と黒字戦略の匠税理士事務所WEBサイトへのご訪問ありがとうございます。

今回は株式会社を作った場合に、

【 どのような税金をいつ、いくらほど支払う? 】についてまとめました。

経営者として最低限把握しておきたい税金の項目と税率をわかりやすく記載しております。

株式会社を作ったら、知っておきたい税金の基礎知識!

会社を作ったら、どんな税金を払いますか?

< 税金について経営者として、最低限知っておくべきイロハを学びましょう。>

会社を始めたばかりだと、どんな税金を、いつまでに支払うのかが分からず資金面で心配です。税金について最低限の知識があれば、事前にお金を準備することができるので安心して経営ができます。

ここでは、どんな時に、どの位の税金を支払うのかといった大まかな税金の基礎知識について解説していきたいと思います。

目次

1.利益に対してかかる法人税・法人税や事業税、住民税

2.売り上げに対してかかる消費税

3.外注さんや給与に対してかかる源泉所得税

4.契約書や領収書に対してかかる印紙税

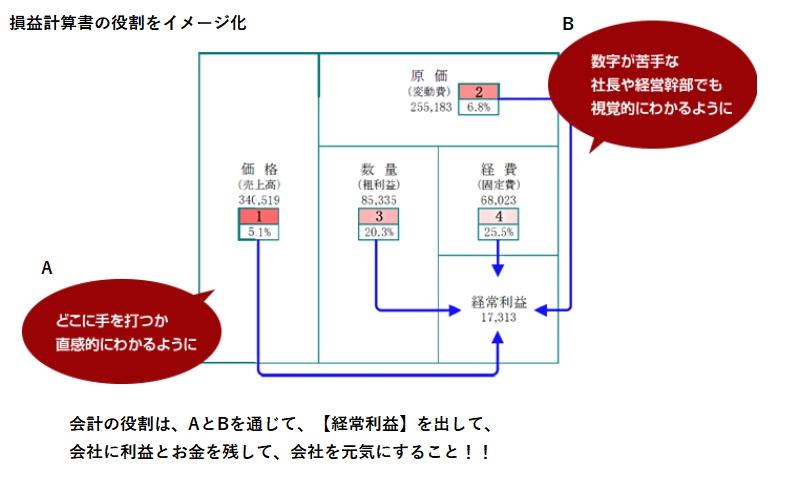

会社決算の時に利益に対してかかる税金 法人税や事業税、住民税とは

決算月になると、その決算月から2月以内に、会社の儲けに対する税金を支払います。

「国に対する法人税や消費税(一部地方分あり)」と「地方に対する住民税と事業税」の2種類があります。

税金はいくら? どれくらいの税率でその計算方法は?

それでは、決算のときには、いくらの税金を納めるのでしょうか?

会社の税金は、一年間の売上や経費を帳簿につけて利益を計算し、その利益に税率をかけます。

それでは、その税率がどれくらいになるのか?一つ一つ見ていきましょう。

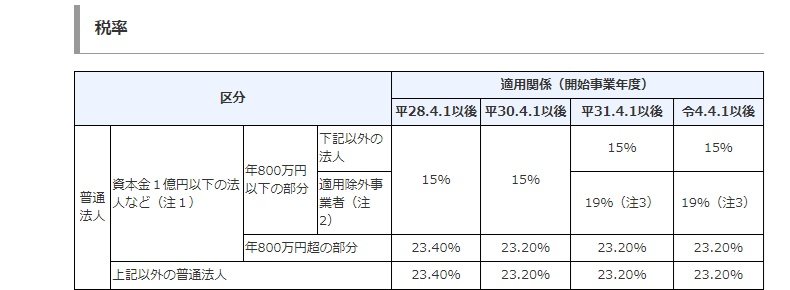

法人税の税率は、どれくらい?

国税庁HPより

会社に関する税金で主なものとしては、会社の利益に対してかかってくる法人税があります。

法人税の申告期限は、事業年度終了の日から2か月以内となります。

法人税は、会社の所得(利益)や資本金などによって税率が変わりますが、

中小企業であれば所得800万円以下は法人税は15%となりまして、

800万円超の部分は、23.2%となります。

例えば利益が1,000万円なら、800万円 × 15%+(1,000万 - 800万)×23.2% という計算になります。

法人税は、別表という税務署が定めた形式による法人税の計算書類と、

決算書、勘定科目内訳書、適用額明細書、株主資本等計算書、固定資産台帳、概況書などを

添付して提出する必要があります。

会社設立後は、このような書類を必ず作成して毎年税務署に作成する必要があります。

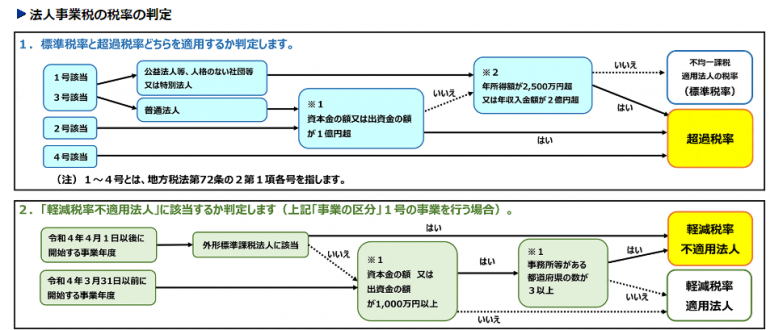

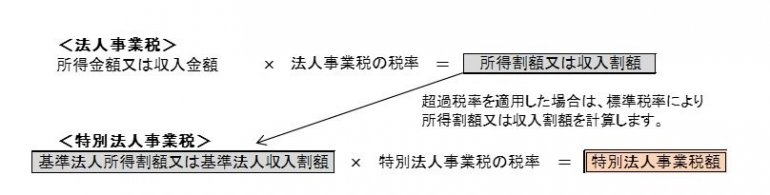

事業税の税率とその計算方法は

事業税も利益にたいしてかかる税金です。

法人事業税と特別法人事業税の合計を、事業税といいます。

東京都主税局HPより

税率は都道府県によって多少の違いがあります。また資本金や所得(利益)に応じて、軽減税率、標準税率、超過税率のいずれかが適用されます。

事業税は、東京都の場合、儲かった金額によって変わりますが

所得が400万円以下の部分は3.5%、400万円超800万円以下の部分は5.3%、800万円を超える部分は7.0%となります。

東京都主税局HPより

特別法人事業税の税率は、法人の種類によって異なりますが、資本金1億円以下の普通法人などの基準法人所得割額の税率は37%です。

法人住民税の税率とその計算方法

法人住民税は、儲けに対するものと、均等割りがあります。

儲けに対しては「法人税割」がかかり、儲けとは関係なく会社規模により「均等割」がかかり、合計額が法人住民税となります。

この均等割りは、資本金や従業員数によって決められており、赤字でもかかりますのでチェックしましょう。

例えば、東京23区内に事務所があり、資本金が1,000万円以下かつ従業員数が50人以下の場合、法人住民税の均等割は7万円です。

計算方法は、法人税額に対して、税率をかけて住民税を計算するのがポイントです。

税率は17.3%と考えてください。

(地方法人税:10.3% 法人税割7.0%)

これらをまとめた実効税率は?

これらをまとめると、東京23区に所在する資本金1億円以下の中小企業の場合の標準税率のケースだと

実効税率=(法人税率×(1+住民税率)+事業税率)/(1+事業税率)

所得金額 800万円超 (法人税額が年1,000万円以下の場合)

実効税率=23.20%×(1+10.30%+7.00%)+7.00%+2.59%)÷(1+7.00%+2.59%)=約33.56%

所得金額 400万円以下

実効税率=15%×(1+10.30%+7.00%)+3.5%+1.295%)÷(1+3.5%+1.295%)=約21.36%が最低限かかる税率となります。

簡便的に【 儲けには 約30%の税金 がかかる!! 】 と考えてください。

ちなみに会社への法人税率は、国際競争力UPと国内への企業誘致のため税率は下げる傾向にあるようです。売り上げに対してかかる消費税

その他に、売上については、消費税を納めます。こちらは以前記載した別の記事をご参照ください。

【 詳細はこちら → 会社経営と消費税の仕組み 】

随時、会社で支払う税金の印紙税や源泉所得税とは

印紙税とは何か

領収書や契約書を作成したら印紙を

印紙税とは、領収書や契約書などを作成したときに、その書類に収入印紙を貼りつけることで税金を納めます。

この収入印紙は、コンビニエンスストアや郵便局などで手に入ります。

ポピュラーな領収書の印紙をご紹介します。

印紙税の金額は、契約書などの内容や金額によって決められている金額分の印紙を貼りつけます。

この印紙の貼り忘れを税務調査で指摘されてしまうと罰金がかかります。

領収書や契約書を作成したら、収入印紙を貼る習慣が大切です。

印紙税が幾らになるか個別の例は、国税庁のこちらが分かりやすいので記載します。

(参考資料 → → 国税庁の印紙税一覧表)

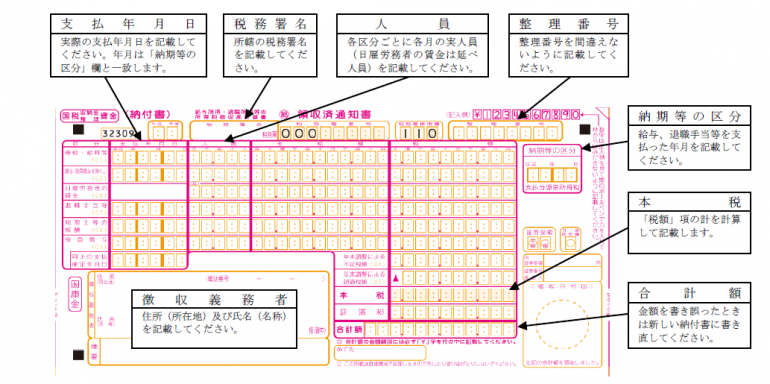

給与や外注費の支払いで出てくる源泉所得税とは

一日遅れただけでも罰金がかかる税金

従業員さんや役員さんに給与を支払うとき、個人の外注さんに作業費を支払うときには、

給与や作業費から源泉所得税という税金を引いて、国に納めなければなりません。

この税金は源泉所得税の金額を計算して、自分で納付書を作って納めます。

従業員さんへの給与の源泉税 ⇒ 9人以下までは、半年に1回(届出必要)又は毎月かを選択して納めます。

個人の外注さんへの作業費の源泉税→毎月納めます。

怖いのが一日でも遅れると罰金がかかってしまいますので、源泉所得税には注意です。

税額も外注費と連動して増えますので、支払い忘れによるペナルティも大きくなりがちで要注意です!

震災に伴い復興税というものがはじまっていますので、こちらも合わせて確認しましょう。

( 関連記事はこちら → デザイナーやコーディング(コーダー)などIT業の源泉所得税の計算方法・納付書の書き方)

( 関連記事はこちら → 給与計算と源泉所得税)

会社を設立した場合の税金のまとめ

この法人税や事業税などの税金には、税率や各種控除など毎年様々な税法の改正が入ります。会社として常に新しい税務情報を入手できるような環境にあることも大切となります。

税改正に遅れることのないように注意しましょう。

なお、法人税の計算には、毎月の帳簿作成を基に決算を行い、

計算書類(別表)、決算書(注記なども含む)、勘定科目内訳書、適用額明細(措置法を使う場合のみ)、

株主資本等計算書、固定資産台帳、事業概況書などを提出します。

こちらも忘れずに、しっかりと添付して税務申告を行いましょう。

各制度では法律で定める所定書類の添付が無いと特例の適用を受けることができないものもありますので要注意です。

匠税理士事務所の起業・会社設立支援サービス

◇関連記事

◇創業融資サービス

◇会社設立サービス

◇法人化・法人成りサービス

◇その他の起業支援サービス

◇個人の起業サービス

2018年02月 匠よりお知らせ

宇奈根や喜多見など世田谷近くの会計事務所は匠税理士事務所 (18/02/12)

匠税理士事務所は、宇奈根や喜多見など世田谷エリアで、

会社設立や起業支援を行っている会計事務所です。

これまで創業融資から会社設立などの起業支援や、

世田谷産業振興公社などで起業セミナー講師を務めるなどスタートアップに関して、

多くのノウハウを有しております。

匠税理士事務所の起業支援の内容や会社概要、セミナーに関する情報につきましては、

こちらのリンクよりご確認を頂けましたら幸いです。

【 → 世田谷の税理士は匠税理士事務所 】

宇奈根や喜多見などでの会社設立サービス

宇奈根や喜多見など世田谷エリアでこれから会社設立をご検討されている方に向けて、

株式会社や合同会社の会社設立代行も承っております。

会社設立代行に関するサービス詳細につきましては、

こちらからご確認をお願いします。

【 → 世田谷の会社設立の代行サービス 】

これから創業される方に向けて経理の仕事教室を開催しております。

経理教室では、これから宇奈根や喜多見で創業されるにあたって、

これまで経理をやったことがないという方に向けて、

起業支援を専門とする税理士が、経理の仕事で自社が行うべきことは何かを

約2時間でお伝えする個別教室を行っております。

【 経理初心者の方向け経理の仕事教室の内容 】

経理の仕事教室では、まず会社の一年間がどのように進んでいくのか、

そして会計の仕事には、

どのようなものが出てくるのかをお伝えします。

次にどのような資料をどのように用意しておくべきかを、

税務調査にも対応できるようにしっかりと説明致します。

具体的には、

・領収書のポイント

(経費になるならないの基本的な考え方)

・請求書を発行する際のポイント

・資料の保存期間

・税務調査でトラブルになりがちな論点をご説明致します。

入金と支払いのサイクルの決め方など経営のポイントも解説

入金と支払いのサイクルは、

起業時に考えるべき重要項目の一つであるのに対して、

以外に何となく決めがちになりますが、

この宇奈根や喜多見など世田谷エリアの方に向けた経理教室では、今後、お金が残るような会社にするためには

どうすればよいかについても、

税理士とお客様でしっかり打ち合わせをさせて頂き、

会社にとって最善のサイクルを決定して頂きます。

資金計画表の作成講座もご用意

卸売業や製造業といった比較的多くのお金を

必要とする事業を経営される方には、資金計画表の作成の方法や、

活用方法をお伝えする資金計画表の作成講座もご用意しております。

詳細につきましては、

こちらよりご確認を頂けましたら幸いです。

宇奈根や喜多見など世田谷近くで会計事務所・税理士事務所の求人採用をお探しの方へ

匠税理士事務所では、一緒になって働いて頂ける正社員スタッフ・アルバイト・パートスタッフを

随時募集致しております。

宇奈根や喜多見など世田谷エリアからもアクセス便利で、

働きやすさが自慢の税理士事務所です。

採用求人に関する詳細につきましては、こちらからご確認をお願いします。

【 → 会計事務所の求人や採用、就職・転職は匠税理士事務所へ 】

2018年02月 匠よりお知らせ

法人化や法人成りの資本金や出資額はいくら?どう決める? (18/02/10)

個人事業主から株式会社や合同会社にするための法人化や法人成りにあたって、

資本金決定はとても重要な事項の一つです。

そこで今回は、法人化の際の資本金をいくらにするのか、

その判断のポイントについてまとめてみました。

法人化で会社の資本金を決めるポイント

資本金・出資金とは、出資者から集めた元手です。

会社からみれば返済義務のないお金であり、

出資者からみれば出したお金の範囲内でしか責任を負わない投資したお金です。

出資者は、法人化後に株式や持分を取得することで、

株主総会や社員総会において一定の議決権を行使できます。

創業役員としては、特別決議も議決可能な出資総額の2/3以上を確保すれば、 創業役員以外からの予期せぬ議決を防止でき、安定的状態を保てますので、持分比率が高い方が好ましいです。

法人成りの資本金の決定

それでは資本金は幾らにしたら良いのでしょうか。

資本金の目安として、開業時にかかる設備資金 と 最低3ヶ月の運転資金の合計額を準備します。

売掛金回収にもう少し時間がかかる業種は、

もう少し多めに運転資金を考える必要があります。

また、それ以外にも次の4つのポイントに注意が必要です。

税金面での資本金の注意点

1,000万円未満の場合、

最長で設立事業年度と翌事業年度は消費税の免税が選択可能になります。

住民税の均等割は、資本金の額が1,000万円超になると、

年額7万円から18万円になるので注意しましょう。

( 関連記事: 法人化による消費税の免税や節税対策 )

信用面での資本金の注意点

資本金は会社の信用度をはかるひとつの基準。

相手によっては資本金額を取引基準としている場合もあるので、

あらかじめ調べておくことも重要です。

特に建設業や建築業の方は入札や受注の際の他社との競争で、

資本金が多いほうがプラスに働くことも多いようですので、ここは特に慎重にしましょう。

( 関連記事:法人化と会社の資本金、1円の株式会社の問題点 )

創業融資での資本金の注意点

創業融資制度によっては事業に要する資金の一定割合の資本金を

準備しているかどうかを要件としている場合もあります。

許認可での資本金の注意点

許認可によっては資本金額が許認可の要件となっていることもあります。

許認可が必要な業種の場合、資本金要件がないか設立前によく確認しておくとよいでしょう。

法人化で資本金の出資方法の選択、どんな方法がある?

出資には現金と現物があります。

現金に対して、モノによる出資を現物出資といいます。

現物出資には土地や建物、車や設立後販売する商品等がありますが、

評価額を算出するのは難しく、不当に低い価格を計上した場合、

追加で出資して穴埋めする義務を負いますから、

税理士等の専門家に相談するなど、慎重に行いましょう。

税理士等の証明を受けない場合には、

検査役の調査が必要となり、時間とお金がかかります。

ただし現物出資が500万円以下であればその必要がありませんから、

その額が500万円以下になるように調整することをお勧めします。

現物出資があった場合にはいくつかの手続きや必要書類があります。

また、現物出資の価格によっては、

出資者に対して所得税が課される場合も考えられます。

<関連記事のご紹介>

法人化や法人成りの無料相談会

匠税理士事務所では、法人化される前にそのメリットやデメリットをお客様の個人の確定申告書を拝見した上で、分かりやすく説明しております。

会社にしなければよかった・・・とならないように、

デメリットもしっかりとお伝えし、納得のいく法人化をサポート致します。

詳細はこちらからご確認をお願い致します。

法人化の無料相談会のご予約はお手数ではございますが、下記よりお願い致します。

1.無料お問い合わせフォームかお電話にてご相談内容とご予約をお願いいたします。

2.決算書など必要な資料をお持ちいただき、ご来所ください。

※お客様へお願い

いただきました個人情報はお客様との打ち合わせ後削除し、勧誘の連絡等一切致しません。

無料相談でお答えできない事項がございますことをご理解いただけましたら幸いです。

匠税理士事務所の法人化支援サービス

弊所では、資本金の決定から法人化の手続き代行、会社を作った後の経理や経営支援を承っております。

サービスの詳細はこちらよりご確認下さい。

→ 世田谷・目黒・品川など東京の法人化・法人成りは匠税理士事務所

◆法人化や法人成りについての情報を掲載した法人化情報館のバックナンバーはこちらです。

◆上記の法人成り以外のお役立ち情報や、サービス内容につきましては、下記よりTOPへ移動の上でご確認下さい。

2018年02月 匠よりお知らせ

起業したいと思ったら、何をするべきかK13 (18/02/06)

WEBサイトへご訪問ありがとうございます。

匠税理士事務所では、世田谷区や目黒区、品川区などで会社設立など起業支援を行っており、

そのため各起業セミナーでも講師を担当させて頂いております。

今回は、【 起業したいと思うのですが、何をすればいいですか? 】 というご相談を以前に頂いたことから、こちらについて記載してみました。

まず何にいくら程のお金が必要かを考えてみましょう

起業したい = 成功したい という発想になりがちですが、

成功の前に、 【 起業したい → 生き残ること → 成功すること 】という【生き残ること】が前提条件となります。生き残るためには、お金はとても重要ですので、

まずは起業してから半年間必要になってくるお金を計算してみましょう。

必要なお金は大きく分けて、 【 設備資金 】 と 【 運転資金 】 の2つに分かれます。

1 設備資金とは、飲食店であれば機械など、IT事業であればPCや複合機などの一時的に必要なお金です。

2 運転資金とは、人件費や家賃など事業を維持していくうえで必要なお金です。

これらを計算してみて、半年間の必要なお金があれば、最低限必要なお金があるということになります。

売上の確保はできるか

会社員と起業家の最大の違いは、

会社員は、雇用契約ですので毎月給与が保証されていますが、

起業した場合には、仕事がなければお金が入ってこないというところです。

逆に仕事を任せて頂けて、お金が入ってくれば、

会社員よりも経営者の方が手元にお金が残る割合が多いですから、

比較的経営者になって成功されている方が多いような印象を受けるのはこのためでしょう。

上記で半年間起業して生きていく上で必要なお金を確保して、

売上を確保できれば、成功する確率は高くなります。

このような考え方は、創業時の創業計画書を金融機関の方が審査するときにも同様です。

つまり、 【 何に、いくら必要で、お金を無事返せるだけの売上・利益をあげれるか 】

逆を言えば、

1 必要なお金を準備して起業をして、 2 売上を上げる目途がしっかりと立っているこの2要件をクリアできると、融資での資金獲得の成功割合も事業の成功割合も上がっていくというわけです。

必要なお金を用意できているという方は、

これまで起業のためしっかりと準備をしてきたというように金融機関では評価します。

このような方は、お金を貯めれるわけですから、返せるという見方になるわけです。

逆に必要なお金は全て融資で獲得しようという発想では、

金融機関もこの方は大丈夫だろうか・・と不安になってくるわけです。

話が長くなってしまいましたが、起業したいと思ったら、

1 必要なお金をしっかりと準備していくこと 2 売上を確保できるように見込み客をしっかりと囲い込んでいくことこのような地道な準備をしていくことが重要です。

世田谷区や目黒区、品川区での会社設立や創業融資など起業支援

匠税理士事務所は、世田谷や目黒、品川を中心に会社設立や創業融資など起業支援を行っております。

これから株式会社や合同会社など会社設立をしたいという方にむけて、

会社の株主や資本金をどうすればいいのかなどコンサルティングを行ったり、

会社設立後の経理アウトソーシングや給与計算、社会保険手続代行なども承っております。

各種起業セミナーや経営セミナーでも講師を務めておりますので、経営に関するアドバイスにも定評がございます。

◇関連記事

◇個人の起業サービス

◇創業融資サービス

◇会社設立サービス

◇法人化・法人成りサービス

2018年02月 匠よりお知らせ

法人化や法人成りをしたら決算月や決算期はどの時期がいい? (18/02/01)

匠税理士事務所では、東京都の世田谷区、目黒区、品川区など23区を中心に

株式会社や合同会社などへの法人化や法人成りの代行から、

その後の資金調達、会計や税務のサポート、経営支援などを行っております。

相談会で個人事業主から会社にすることを検討されている方から

【 法人化や法人成りしたら、決算月や決算期はどの時期がいいでしょうか?】

というご相談をよく頂きますので、

今回は決算月・決算期を決めるポイントをまとめてみました。

法人化や法人成り後、決算月・決算期や事業年度はいつがよいか

会社の利益を計算するために、区切った期間のことを事業年度といいます。

個人事業主の場合は、原則として1月1日から12月31日の事業年度となりますが、

株式会社や合同会社など会社の場合の事業年度は、1年以内であれば自由に決めることができます。

個人事業と同様に、1月1日スタート(期首)で12月31日を最終日(期末)とする会社の決算月は12月となります。

また、4月1日から3月31日の期間の3月決算にしても良いですし、

10月1日から9月30日の9月決算にすることも自由です。

会計期間を1年でなく、半年にすることも自由ですが、

かといって期間が短いと決算ごとに手間がかかって大変ですから、事業年度は1年と定める会社が大多数です。

このように決算期・決算月とは、この締めとなる最終月をいいます。

ちなみに日本では4月1日から3月31日までの3月決算が、もっとも多いようです。

(参考ですが外資系企業は12月決算が多いです。)

そして、この事業年度の最終日を決算日から法人税、住民税、事業税、消費税などの税金の納付期限は、

原則として2か月以内となっています。12月決算なら2月末が納期限というわけです。

【関連記事:株式会社を作ったら、税金はいつ、いくら支払う? 】

法人化後の決算日の決め方、ポイントは?

上記の通り決算日は必ずしも3月末にこだわらなくても構いません。

むしろ、会社の事業内容と売上が上がる時期を考えて決めるべきだと考えます。

その理由は、棚卸商品が少ない時期を決算日にすれば、

棚卸商品を数える作業の負担も少なくなりますし、

会社の業務の閑散期を決算日にすれば、決算業務に時間をとられても本業にあまり影響しません。

なにより決算期・決算月を繁忙期にしてしまうと

繁忙期にあがった利益に対して、節税対策を講じる時間がないままにあっという間に決算日がきてしまい、

想定外の税金が・・・・・ということにもなりかねません。

そこで匠税理士事務所では、【 決算期・決算月は閑散期 】になるようにお勧めしております。

また、決算日から2か月後の税金の納付期限と賞与やその他の支払いが重ならないようにしておくとよいでしょう。

消費税のことを考えると設立日から1年後を第1回目の決算日とすると、

免税事業者である期間が最大になります。

そのためには、資本金の設定も非常に重要となります。

【 関連記事:法人化や法人成りによる消費税の免税や節税対策 】

匠税理士事務所の法人化や法人成り支援サービス

匠税理士事務所では、

・そもそも法人化した方がよいのか、しないほうがよいのか

・資本金はどうすべきか

・株主構成や役員構成はどうすべきか

・決算期はいつがいいか

などお客様のご要望や今後の展開をお伺いしまして、

世田谷区や目黒区、品川区を中心に法人化や法人成りの相談会を行っております。

時期など法人化の無料相談会のご予約はお手数ではございますが、下記よりお願い致します。

1.無料お問い合わせフォームかお電話にてご相談内容とご予約をお願いいたします。

2.決算書など必要な資料をお持ちいただき、ご来所ください。

※お客様へお願い

いただきました個人情報はお客様との打ち合わせ後削除し、勧誘の連絡等一切致しません。

無料相談でお答えできない事項がございますことをご理解いただけましたら幸いです。

これから個人事業を株式会社や合同会社などへ法人成りしたいという方は、

こちらよりサービス内容をご確認頂けましたら幸いです。

→ 世田谷・目黒・品川など東京の法人化・法人成りは匠税理士事務所

◆法人化や法人成りについての情報を掲載した法人化情報館のバックナンバーはこちらです。

法人化や法人成り以外のサービスや税理士・社会保険労務士・司法書士・弁護士などのサービスや

会計事務所をお探しの方はこちら

→ 目黒や世田谷、品川の税理士は匠税理士事務所